AI 与自动驾驶推动座舱电子智能化升级

2018-07-20 12:21:47· 来源:中金公司证券研究报告 作者:智车科技

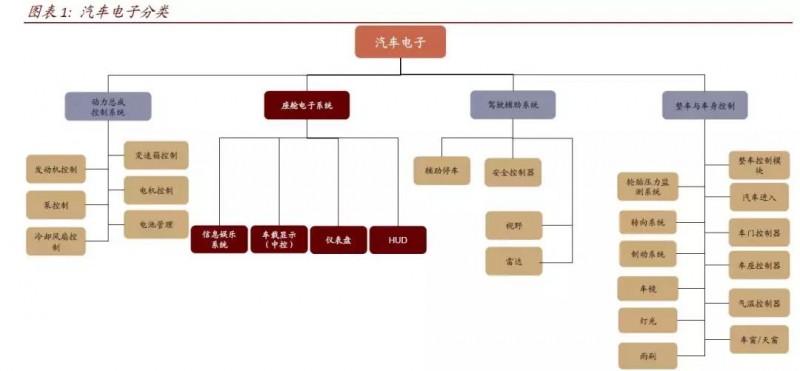

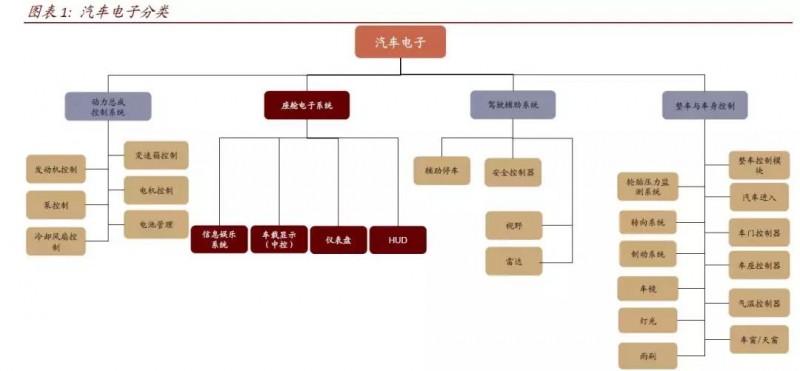

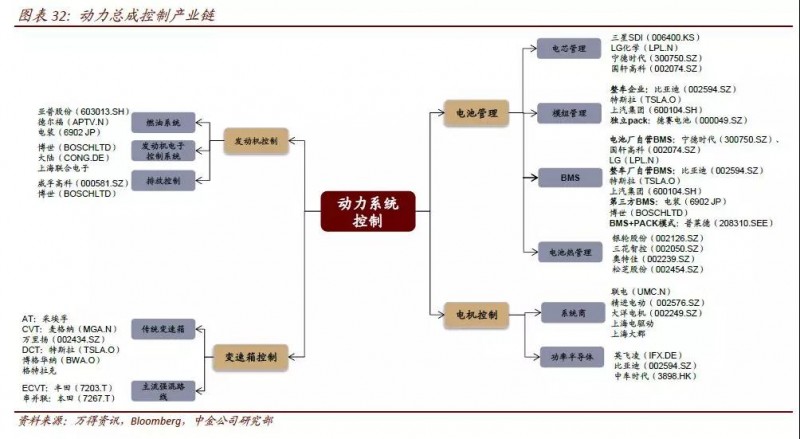

汽车电子是车体汽车电子控制装置和车载汽车电子控制装置的总称。其中车体汽车电子控制装置包括发动机控制系统、底盘控制系统和车身电子控制系统(车身电子ECU),车载汽车电子控制装置包括座舱电子系统、驾驶辅助系统等。当前,自动驾驶加速落地,智能驾驶舱成为入口。

汽车电子是车体汽车电子控制装置和车载汽车电子控制装置的总称。其中车体汽车电子控制装置包括发动机控制系统、底盘控制系统和车身电子控制系统(车身电子ECU),车载汽车电子控制装置包括座舱电子系统、驾驶辅助系统等。当前,自动驾驶加速落地,智能驾驶舱成为入口。

全球车机市场空间巨大,智能化推动行业升级

汽车电子分类及产品构成

汽车电子是车体汽车电子控制装置和车载汽车电子控制装置的总称。其中车体汽车电子控制装置包括发动机控制系统、底盘控制系统和车身电子控制系统(车身电子ECU),车载汽车电子控制装置包括座舱电子系统、驾驶辅助系统等。

根据产品形态的差异,座舱电子系统可分为车载信息娱乐系统、车载显示屏(中控)、仪表盘与HUD(Head Up Display,抬头显示)等。

全球市场空间

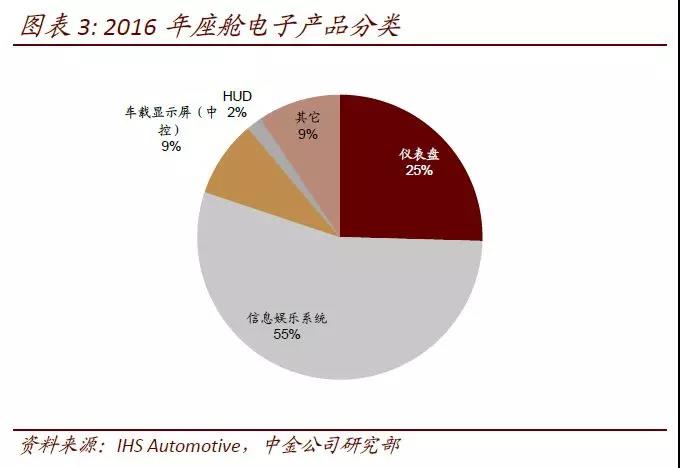

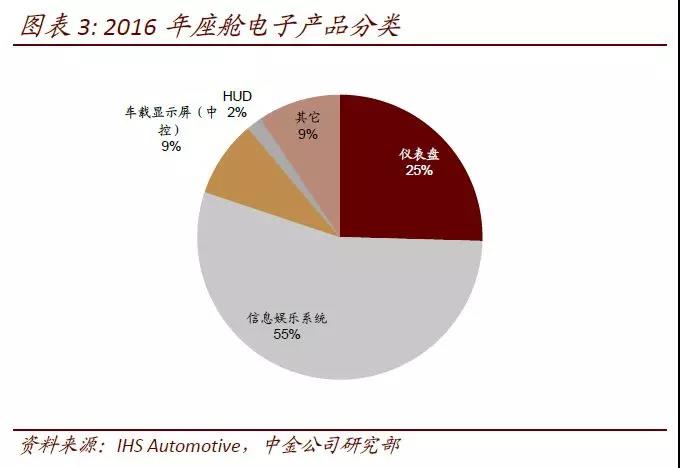

根据IHS Automotive 统计,2016 年全球座舱电子市场为287 亿美元,预计到2021 年将达到443 亿美元,CAGR 为9.1%。其中,车载信息娱乐系统占比较大,达到55%。仪表盘,车载显示屏(中控)和HUD 分别占到25%,9%和2%。

座舱电子迎来第三次升级周期

座舱电子系统在过去近百年经历了两次重要的升级换代:

► 从听觉到视觉:1924 年,雪佛兰搭载了第一款车载收音机,开启了车内搭载娱乐系统的时代。车载收音机也经历了卡式磁带播放机、播放器的产品演变,不过功能都相对单一。随着信息技术的发展,人们不满足于音频的播放,增加了视频的播放,车内也正式出现了显示屏。

► 从娱乐到信息:随着汽车电子技术的飞速发展,车载电子不仅仅是音频与视频等娱乐系统,在此基础上增加了蓝牙电话、导航、车载地图等通讯功能与信息设备。传统的车载娱乐系统升级为车载信息娱乐系统。随着汽车电动化、智能化、网联化的发展,以及人工智能与自动驾驶技术的突破,传统的车载娱乐信息系统也遵循这样的发展演变路线。我们认为座舱电子正处在第三次重要升级周期的开始阶段。

► 从传统到智能:在这次升级中,主要包括:1)娱乐系统从传统视频音频播放,向在线视频、前后座影音系统等发展;2)信息系统从导航、车载地图,向倒车影视、360环视等ADAS 产品发展,以及胎压监测、驾驶员信息等更多车内信息的显示。

行业竞争格局分散,国内厂商市占率提升

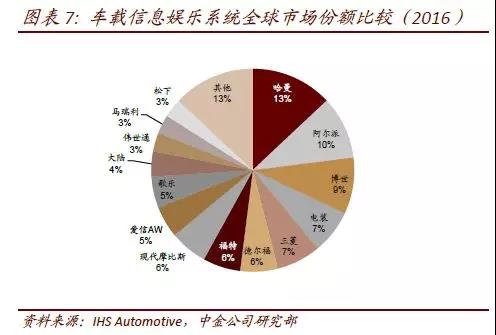

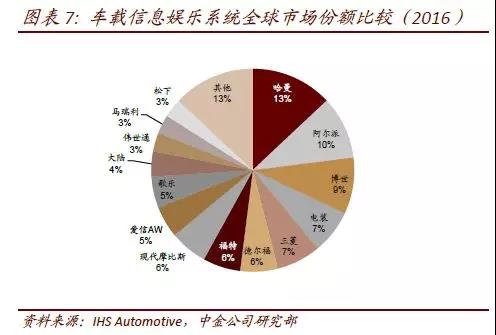

行业竞争格局分散,国际巨头市场份额领先座舱电子全球竞争格局较为分散,行业竞争激烈。从地域来看,基本都围绕世界汽车工业强国德国、日本、美国分布:

► 欧洲(德国):博世、大陆等。

► 亚洲(日本):电装、松下、先锋、歌乐、爱信AW、JVC 建伍等。

► 美洲(美国):伟世通、德尔福、哈曼等。

无论是车载信息娱乐系统、车载显示屏(中控)、仪表盘还是HUD,传统国际巨头的市场份额都处于领先地位。

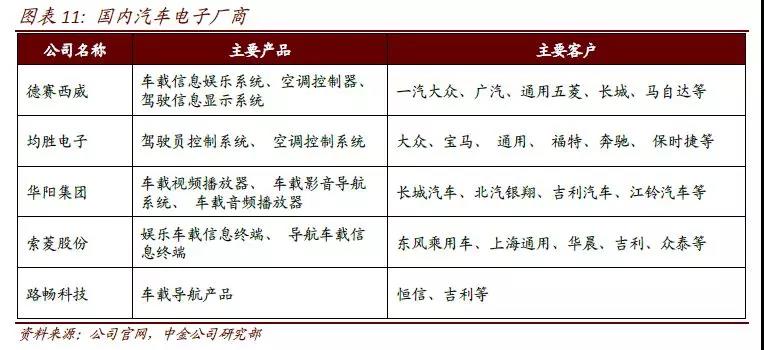

国内汽车电子厂商市占率逐步提升

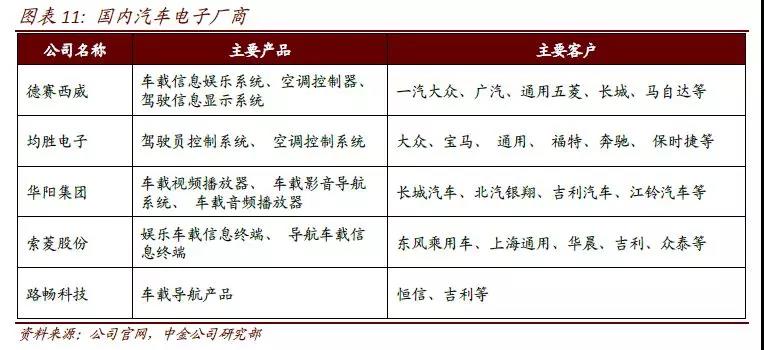

国内汽车电子厂商和国际巨头相比,由于起步较晚,而且缺乏前期的大规模研发投入,在收入规模和全球市占率方面都处于下风。国内车机厂商主要分为两种类型:

► 通过并购直接获得外企技术:通过对外资公司的并购,或者对外资股份的收购,使公司的研发和管理水平处于较高水平,再积极拓展国内客户。典型企业有均胜、德赛西威等。

► 通过后装逐渐进入前装市场:由于后装产品创新速度快,能够及时融合最新技术,而且很快打入市场,因此后装市场成为大部分国内车机厂商的主要突破口。通过逐步扩大后装市场,自己的产品逐渐受到车企认可,从而逐步进入前装市场。典型企业有华阳、路畅、索菱等。

国内厂商除了德赛西威、均胜等少数拥有外资和合资车企客户的厂商,绝大部分都主要给自主车企供货。由于自主品牌车企市占率不断提升,以及国内汽车电子厂商对客户需求的响应要快于国际巨头,因此国内汽车电子厂商收入规模增速快于国际巨头,市占率也在不断提升。除了收入规模和国际巨头还有较大差距,在毛利率、净利润率尤其是复合增长率方面都有优势。其中德赛西威3 年CAGR 达到31.6%,在国内外都处于遥遥领先。

自动驾驶加速落地,智能驾驶舱成为入口

国家政策推动自动驾驶加速落地

美国高速公路交通安全管理局(NHTSA)和中国汽车工业协会(CAAM)将自动驾驶分为5 级(L0-L4),美国机动车工程师协会(SAE)将自动驾驶分为6 级(L0-L5)。几种等级划分方法差别不大,都是依据汽车的智能化程度和人在驾驶过程中的参与度进行分类。

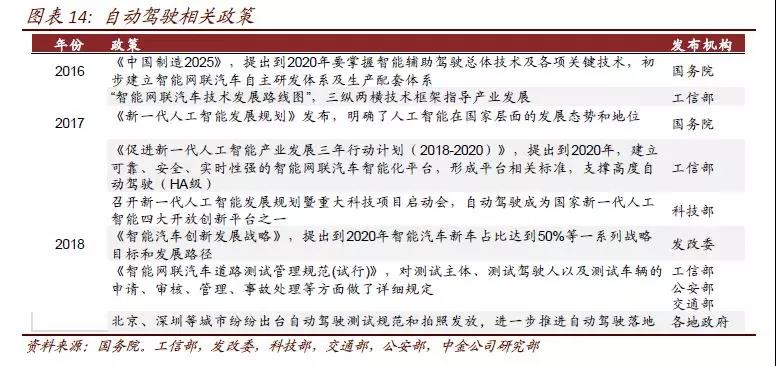

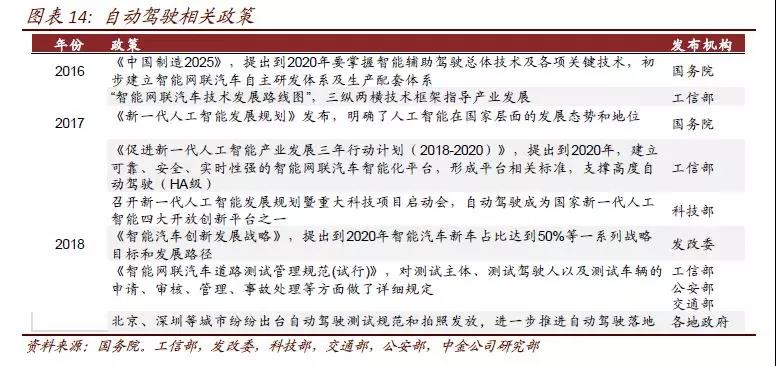

中国对自动驾驶的发展十分看重。从2016 年国务院发布《中国制造2025》,提出到2020年要掌握智能辅助驾驶总体技术及各项关键技术,到同年工信部发布“智能网联汽车技术发展路线图”,到2017 年人工智能和自动驾驶的政策相应出台,再到2018 年各地纷纷推出自动驾驶汽车道路测试规范和牌照发放,自动驾驶在政策推动下加速发展。

智能驾驶舱产品成为自动驾驶的入口

随着新能源汽车和自动驾驶汽车的普及,车用信息的交互需求逐渐提升。中控显示屏可以集成传统的车载信息娱乐功能和车载导航功能,并且能够实现更加丰富与便捷的人机交互,而传统的机械仪表盘已经无法满足新能源汽车的电量显示、续航里程等功能,而因此,以中控大屏和液晶仪表盘为代表的智能驾驶舱产品有望率先实现爆发式增长。

车载显示(中控):大屏中控成为未来发展趋势

车载显示屏可以简单分为TFT-LCD 显示屏和非TFT 显示屏。TFT-LCD显示屏通常显示图像,非TFT 显示屏通常显示字符,一般多是TN/CSTNLCD/VFD/PMOLED 材质。

中控屏部分有两种设计:一种是单一的大屏,以特斯拉新派汽车厂家的17 寸显示屏最为典型,涵盖了大部分要显示的内容,通常都采用竖屏设计。另一种是分开两块屏设计,一块显示娱乐信息和导航,另一块用来显示空调等其他信息,传统高端汽车厂家如奥迪奔驰宝马雷克萨斯等都采用此种设计多采用这种设计,通常将娱乐信息屏放在中控台最上部,采用横屏设计。低端车对空调信息之类的不用显示屏。

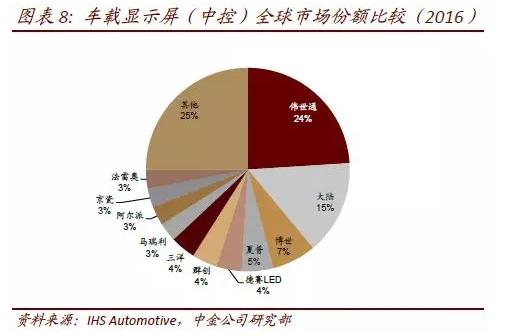

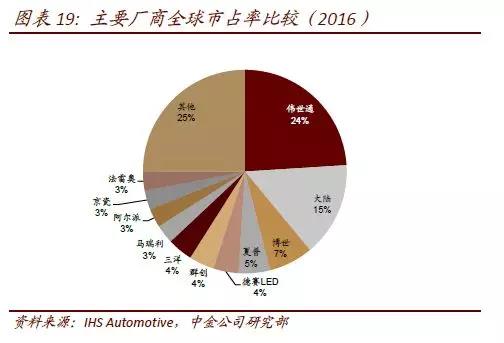

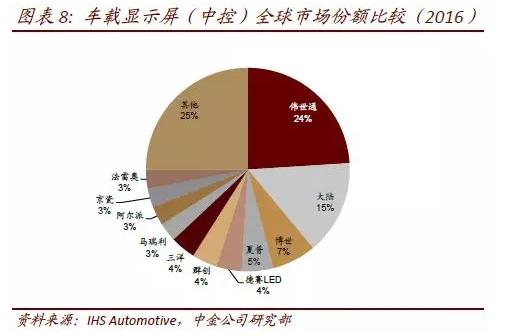

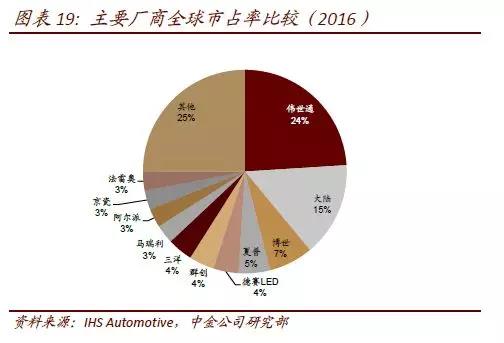

根据IHS Automotive 数据,车载显示(中控)全球市场规模2016 年为25 亿美元,预计到2021 年将达到42 亿美元,CAGR 为11%。全球市场中,伟世通市场份额最大,占24%,大陆15%位居次席。

液晶仪表盘:高清、集成、智能成为未来发展趋势

汽车仪表盘是反映车辆各系统工作状况的装置。随着汽车行业的高速发展,汽车仪表盘也在不断改革技术,已经从一个仅仅提供转速、车速的简单元件,变成了智能驾驶舱中显示多种信息的重要部件。高清、集成、智能是汽车仪表及显示技术的三大发展方向。

► 纯机械指针仪表:机械仪表盘的显示信息来自传感器,传感装置根据被检测对象的状态变化而改变电阻值,再通过仪表显示出来。纯机械仪表盘的缺陷有:1)仪表电源的电压容易波动,因此机械仪表还需要专门配备稳压器,以保证仪表的精确性;2)传统机械仪表含有磁钢元件,受温度影响较大,容易造成显示误差;3)机械仪表只能通过指针显示信息,因此整个仪表盘显示信息非常有限。

► 电气仪表盘:电气仪表盘可显示的信息非常多。从真空荧光显示器(VFD),到液晶监视器(LCD),再到薄膜晶体管显示器(TFT),仪表盘显示的信息越来越清晰、快捷。目前比较流行的方案是采用机械仪表结合数字仪表的方式,例如车速、转速信息采用指针,指示灯信息采用LED 灯点亮形式,而其他信息则采用TFT 屏。

► 全数字仪表盘(虚拟仪表盘):虚拟仪表盘用屏幕取代了指针、数字等现有仪表盘上最具代表性的部分,其优点是:1)可以由用户自己定义仪器系统,以满足不同的要求,功能更加强大、灵活,更容易同网络、外设及其他应用相连接;2)多媒体娱乐信息和车辆基本信息也可以更符合逻辑的显示出来,集中显示有助于提升驾驶安全,驾驶员的视距也不必在多个位置频繁切换;3)简化的设计,也可以将更多空间留给乘坐区域或者是储物等等。

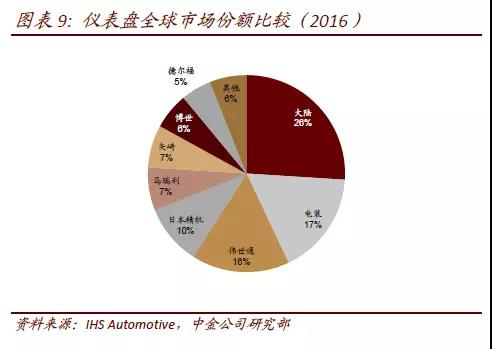

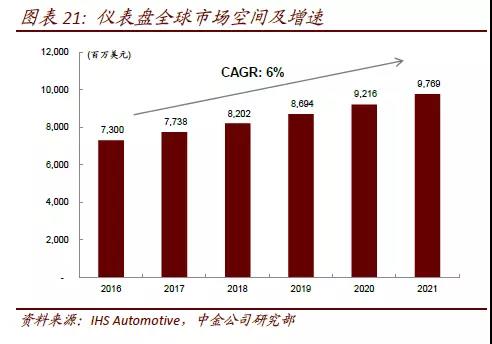

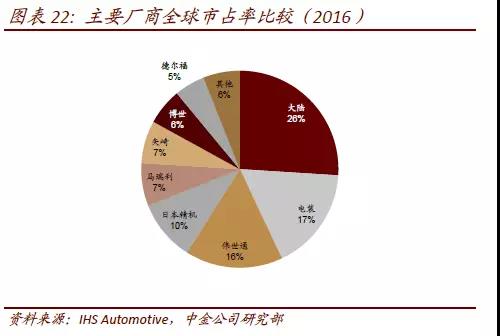

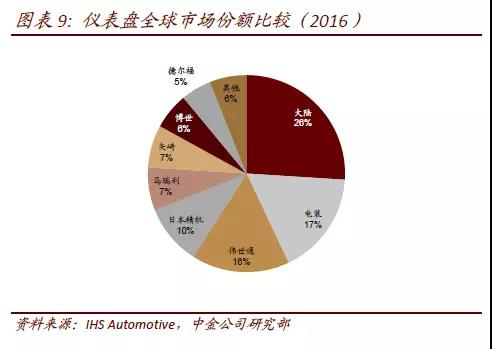

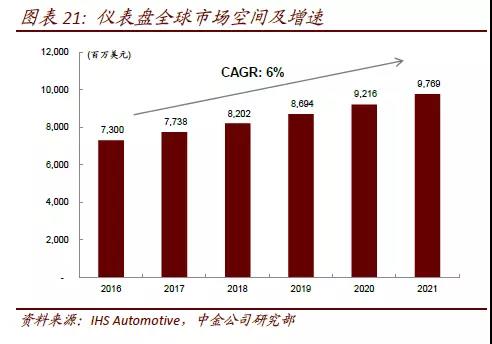

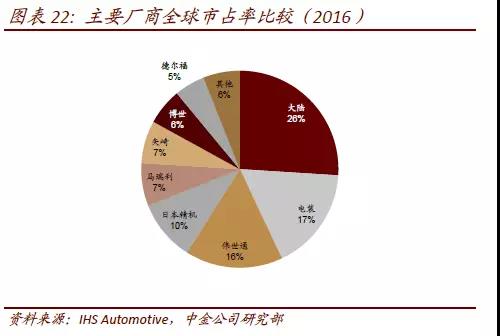

根据IHS Automotive 数据,汽车仪表盘全球市场规模2016 年为73 亿美元,预计到2021年将达到98 亿美元,CAGR 为6%。全球市场中,大陆、电装、伟世通位居市场份额前三,市占率分别为26%、17%和16%。

国内厂商中,德赛西威在仪表盘技术上较为领先。德赛西威的R1 平台采用飞思卡尔XHYMCU+IMAX6 双核GDC 系统架构,支持12.3 寸TFT(最大分辨率可达1920x720),采用QNX 操作系统,可实现2D/3D 图形渲染能力,并根据驾驶情况动态显示内容。德赛西威新一代仪表盘T2 平台拥有更强大的图形处理能力和动画效果,支持旋转菜单与滚动条效果实现 ,也可以支持CAN 总线和以太网信号输入。2017 年德赛西威驾驶仪表盘实现收入3.3 亿元。

HUD:信息显示更加舒适便捷

HUD 技术最早出现在飞机上,利用光学反射的原理,将重要的飞行相关资讯投射在一片玻璃上面。HUD 系统成像的关键是一种透明的高折射率镀膜,这种膜并非单独存在,而是特殊前挡风玻璃的表层功能部分,这种汽车挡风玻璃的生产主要采用浸渍法和网印法等。由于它含有氧化的Ti 和Si,所以它的折射率介于1.8~2.2 之间,大于普通前挡风玻璃1.52 的折射率,因此表面的反射率增大,再经过多次光干涉就可在远处成像。为了针对不同的光线效果进行补偿,HUD 可根据晴雨/光照传感器自动调节亮度。

汽车HUD 分挡风玻璃型(Windshield,W 型)和集成显示型(Combined,C 型)。汽车装配HUD 的好处在于:1)驾驶员可以不低头就看到信息,从而避免分散对前方道路的注意力;2)驾驶员不必经常在观察远方的道路和近处的仪表之间切换视线,能够有效避免视觉疲劳。HUD 最早出现在2001 年通用的Corvette 上。2004 年宝马推出第一个彩色显示HUD。

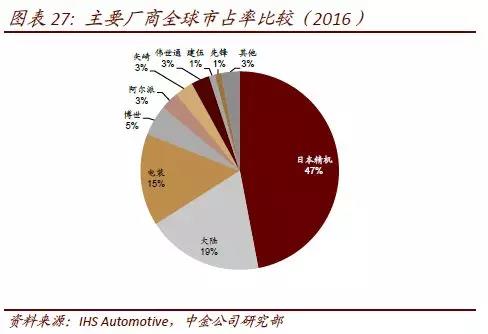

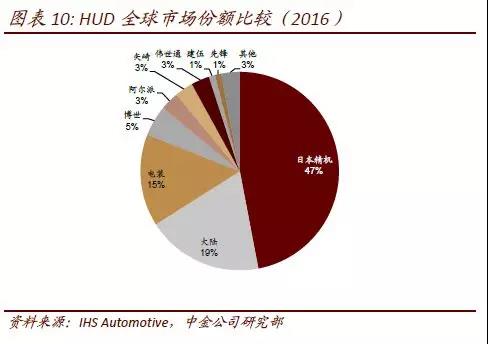

根据IHS Automotive 数据,HUD 全球市场规模2016 年为5 亿美元,总出货量约260 万套,其中W 型HUD 为200 万套,C 型HUD 为60 万套。预计到2021 年HUD 市场规模将达到16 亿美元,CAGR 为26%,总出货量约870 万套,其中W 型HUD 为700 万套,C 型HUD为170 万套。

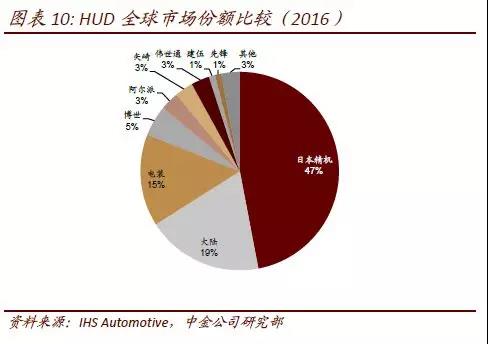

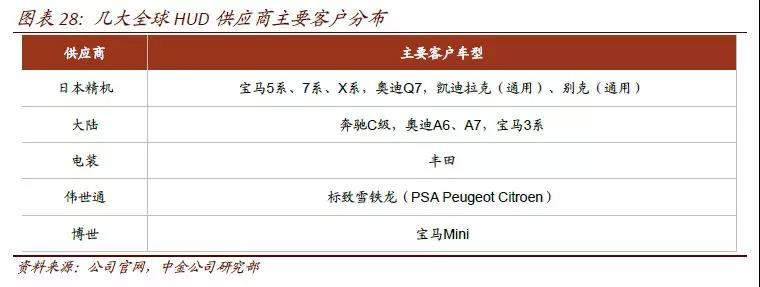

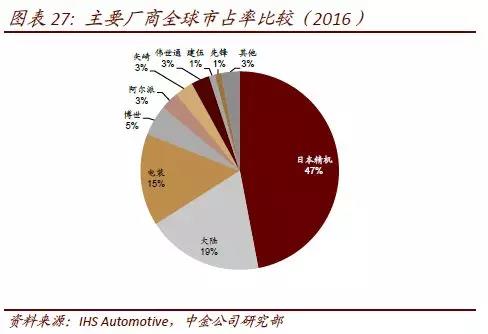

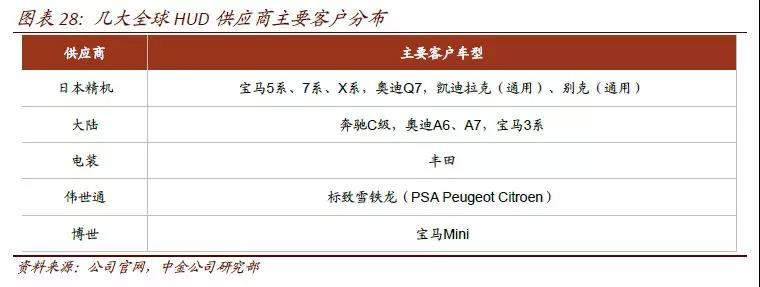

HUD 全球市场中,日本精机市占率几乎达到全球一半(47%),大陆集团和电装集团以19%和15%位居二三位。日本精机集团拥有宝马、通用、奥迪三大客户;德国大陆主要客户是奔驰、奥迪和宝马;电装HUD 主要供应丰田,伟世通主要供应PSA,博世主要供应宝马Mini。

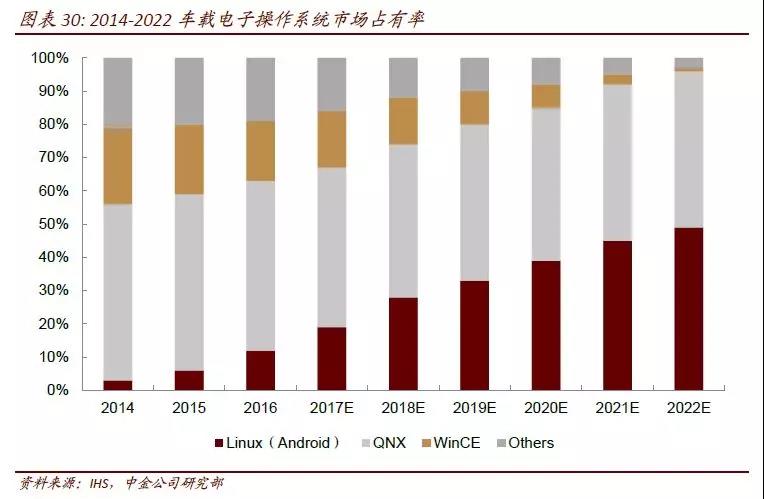

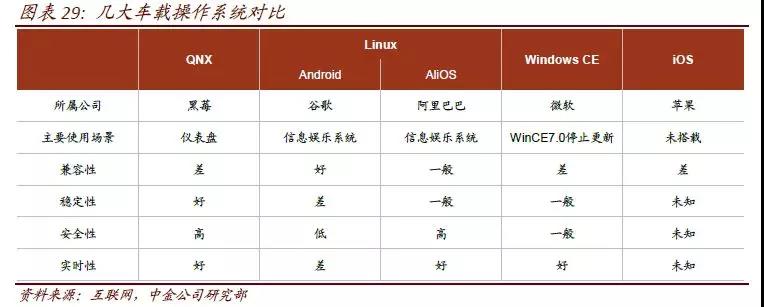

车载电子操作系统:QNX 与Linux(Android)未来有望两家独大

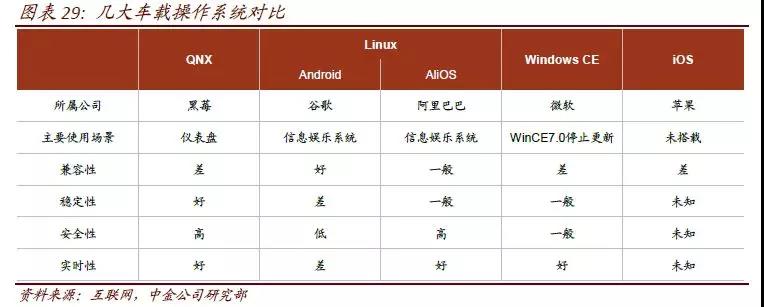

车载电子操作系统是汽车智能化的核心,能够有效分配车机的硬件资源,对车内各种任务功能进行协同管理,并控制各项任务优先级别。常见的车载电子操作系统有:QNX、Linux(Android,AaliOS)、Windows CE、iOS 等,此外还有一些非主流操作系统如Wind River和micro-ITRON 等。

► QNX:黑莓旗下的一款微内核实时操作系统,是全球第一款通过ISO 26262 ASIL levelD 安全认证的车载操作系统,目前市场占有率超过50%,已经应用在包括法拉利、劳斯莱斯、布加迪、宝马、奥迪、奔驰等超过40 个品牌的6,000 多万辆汽车中。QNX特点是稳定性和安全性非常高,实时性也比较好,但缺点是兼容性较差。

► Android:是目前为止基于Linux Kernel 开发的最成功的操作系统,全球智能手机市场占有率超过80%。Android 系统最大的优势在于兼容性,以及无数与之相匹配的应用。但作为车载操作系统,Android 的稳定性和安全性较差。

► Windows CE:是微软1996 年发布的嵌入式操作系统。由于PC 时Windows 称霸很多年,应用开发便利,同时提供大量的开发包(Kits)和调试工具(Debug Tools),所以WinCE 是当时最火的车载操作系统。但随着Linux 和Android 的冲击,微软在智能手机领域节节败退,已经退出了嵌入式操作系统市场,WinCE 7.0 也将停止更新。

► AliOS:2014 年前后,互联网巨头纷纷推出了自己的“车载操作系统”:苹果的Carplay,谷歌的Android Auto,百度的Carlife,阿里的AliOS 以及腾讯的Welink。但除了AliOS可以算作类Linux 的车载操作系统之外,其它产品均是通过Mirrorlink、Miracast 等通信协议将智能手机映射到车机屏幕上的解决方案,并不是“车载”的操作系统。他们核心功能就是建立手机与车机互联,显示的UI 界面也不是APP,信息全部来自手机端。AliOS2016 年搭载到上汽荣威RX5 中,销量非常不错。

► iOS:苹果对车载操作系统的研发还没有对外界披露细节,不过随着QNX 前CEO 兼创始人Dan Dodge 加入苹果,负责苹果“Project Titan”自动汽车项目的研发,期待苹果未来在车载电子操作系统的一鸣惊人。

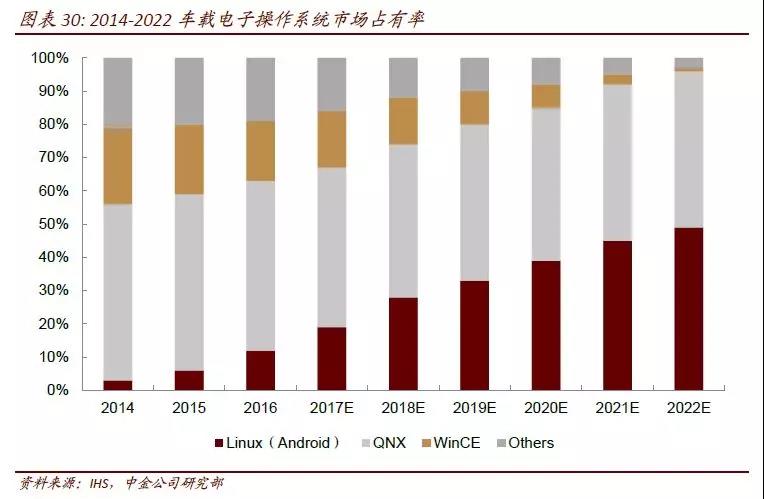

根据IHS 数据,随着WinCE 逐步退出车载操作系统市场,长期来看未来将会是QNX 与Linux(Android)两家独大的市场。

对比车载电子操作系统与智能手机操作系统,智能手机初期在经历过Android、Symbian、Blackberry、Windows Mobile,BADA 等竞争之后,最后剩下了Android 与iOS,价值巨大。我们认为,目前车载电子操作系统尚处在初期阶段,竞争对手较多,但智能汽车渗透率还处在比较低的水平,因此车载电子操作系统的价值还远未体现,未来车载操作系统蕴含巨大价值。

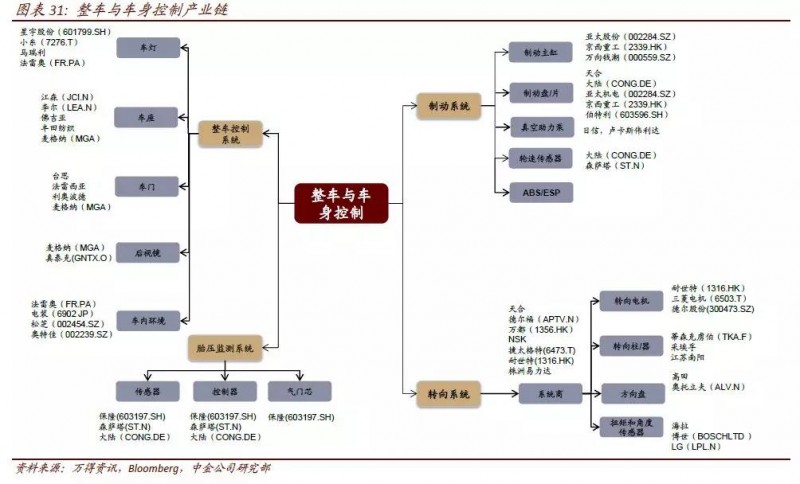

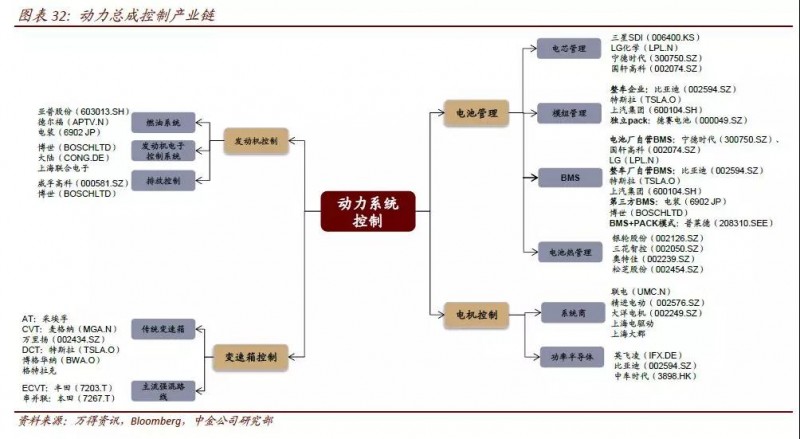

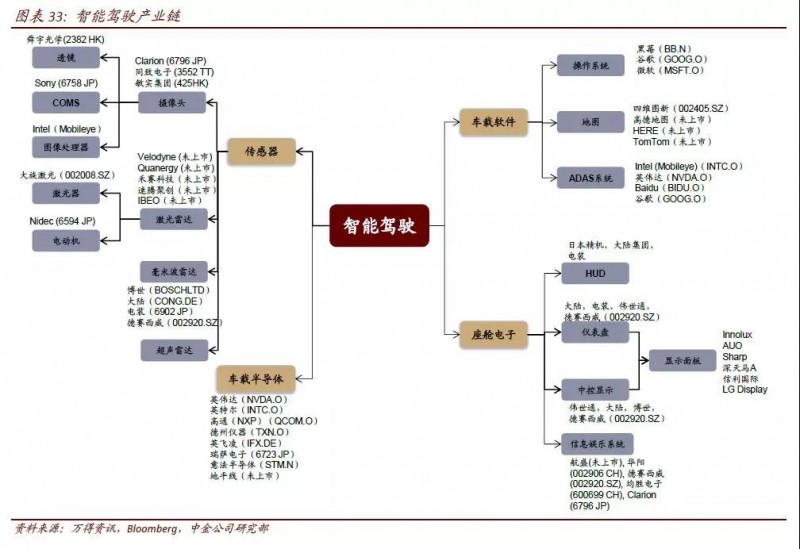

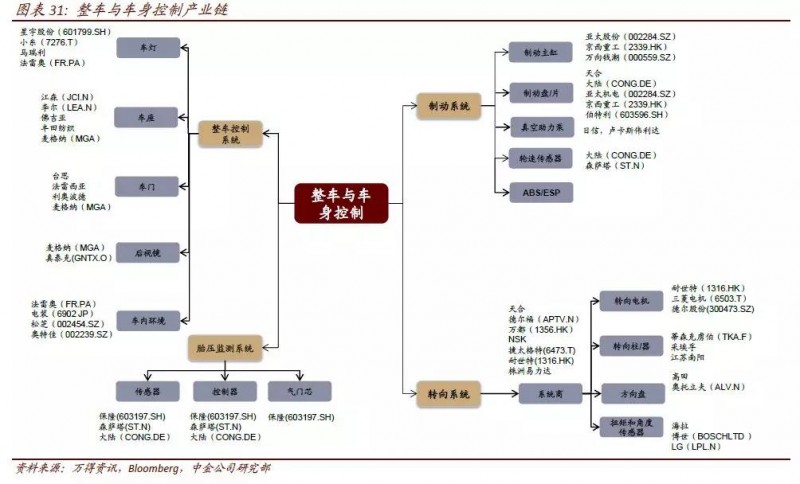

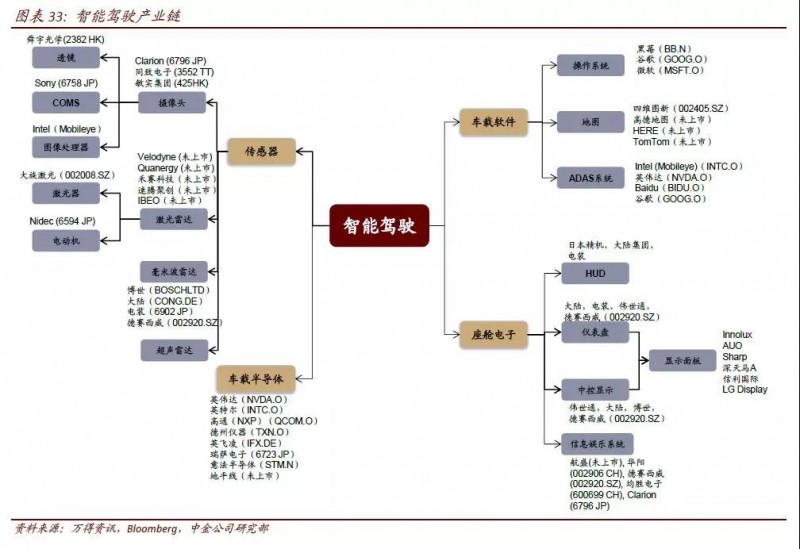

智能驾驶产业链和重点公司介绍

汽车电子总产业链

重点公司介绍

德赛西威(002920.SZ):公司是国内最大的座舱电子公司。2017 年公司实现营业收入60.10亿元,净利润6.16 亿元,两项均位居行业第一,市场占有率超过30%。公司客户全面覆盖国内车企,2017 年国内销售前十强车企覆盖率达到80%,销售金额连续三年保持同比增长。

华阳集团(002906.SZ):公司是国内车机龙头厂商之一。2016 年公司实现营业收入41.66亿元,净利润2.80 亿元,两项均位居行业前列。公司最早从海外后装业务做起,但随着后装市场空间逐步压缩,公司过去几年逐渐拓展前装市场,覆盖了绝大多数自主品牌客户。

均胜电子(600699.SH):全球扩张并布局智能驾驶控制系统和车联网系统。

四维图新(002405.SZ):公司具有高精度地图、车联网、ADAS 算法和芯片设计能力。

路畅科技(002813.SZ):公司致力于提供汽车智能化及智能出行产品及解决方案,产品包括中控大屏、液晶仪表盘、ADAS 产品等,较早开发北斗/GPS 双模车载导航产品。

索菱股份(002766.SZ):从事CID 系统的研发、生产、销售,拥有 “索莱特”、“DHD”、“索菱SOLING”、“妙士酷”四大自主研发品牌。公司正在由后装转向前装,并布局车联网和智能交通领域。

全球车机市场空间巨大,智能化推动行业升级

汽车电子分类及产品构成

汽车电子是车体汽车电子控制装置和车载汽车电子控制装置的总称。其中车体汽车电子控制装置包括发动机控制系统、底盘控制系统和车身电子控制系统(车身电子ECU),车载汽车电子控制装置包括座舱电子系统、驾驶辅助系统等。

根据产品形态的差异,座舱电子系统可分为车载信息娱乐系统、车载显示屏(中控)、仪表盘与HUD(Head Up Display,抬头显示)等。

全球市场空间

根据IHS Automotive 统计,2016 年全球座舱电子市场为287 亿美元,预计到2021 年将达到443 亿美元,CAGR 为9.1%。其中,车载信息娱乐系统占比较大,达到55%。仪表盘,车载显示屏(中控)和HUD 分别占到25%,9%和2%。

座舱电子迎来第三次升级周期

座舱电子系统在过去近百年经历了两次重要的升级换代:

► 从听觉到视觉:1924 年,雪佛兰搭载了第一款车载收音机,开启了车内搭载娱乐系统的时代。车载收音机也经历了卡式磁带播放机、播放器的产品演变,不过功能都相对单一。随着信息技术的发展,人们不满足于音频的播放,增加了视频的播放,车内也正式出现了显示屏。

► 从娱乐到信息:随着汽车电子技术的飞速发展,车载电子不仅仅是音频与视频等娱乐系统,在此基础上增加了蓝牙电话、导航、车载地图等通讯功能与信息设备。传统的车载娱乐系统升级为车载信息娱乐系统。随着汽车电动化、智能化、网联化的发展,以及人工智能与自动驾驶技术的突破,传统的车载娱乐信息系统也遵循这样的发展演变路线。我们认为座舱电子正处在第三次重要升级周期的开始阶段。

► 从传统到智能:在这次升级中,主要包括:1)娱乐系统从传统视频音频播放,向在线视频、前后座影音系统等发展;2)信息系统从导航、车载地图,向倒车影视、360环视等ADAS 产品发展,以及胎压监测、驾驶员信息等更多车内信息的显示。

行业竞争格局分散,国内厂商市占率提升

行业竞争格局分散,国际巨头市场份额领先座舱电子全球竞争格局较为分散,行业竞争激烈。从地域来看,基本都围绕世界汽车工业强国德国、日本、美国分布:

► 欧洲(德国):博世、大陆等。

► 亚洲(日本):电装、松下、先锋、歌乐、爱信AW、JVC 建伍等。

► 美洲(美国):伟世通、德尔福、哈曼等。

无论是车载信息娱乐系统、车载显示屏(中控)、仪表盘还是HUD,传统国际巨头的市场份额都处于领先地位。

国内汽车电子厂商市占率逐步提升

国内汽车电子厂商和国际巨头相比,由于起步较晚,而且缺乏前期的大规模研发投入,在收入规模和全球市占率方面都处于下风。国内车机厂商主要分为两种类型:

► 通过并购直接获得外企技术:通过对外资公司的并购,或者对外资股份的收购,使公司的研发和管理水平处于较高水平,再积极拓展国内客户。典型企业有均胜、德赛西威等。

► 通过后装逐渐进入前装市场:由于后装产品创新速度快,能够及时融合最新技术,而且很快打入市场,因此后装市场成为大部分国内车机厂商的主要突破口。通过逐步扩大后装市场,自己的产品逐渐受到车企认可,从而逐步进入前装市场。典型企业有华阳、路畅、索菱等。

国内厂商除了德赛西威、均胜等少数拥有外资和合资车企客户的厂商,绝大部分都主要给自主车企供货。由于自主品牌车企市占率不断提升,以及国内汽车电子厂商对客户需求的响应要快于国际巨头,因此国内汽车电子厂商收入规模增速快于国际巨头,市占率也在不断提升。除了收入规模和国际巨头还有较大差距,在毛利率、净利润率尤其是复合增长率方面都有优势。其中德赛西威3 年CAGR 达到31.6%,在国内外都处于遥遥领先。

自动驾驶加速落地,智能驾驶舱成为入口

国家政策推动自动驾驶加速落地

美国高速公路交通安全管理局(NHTSA)和中国汽车工业协会(CAAM)将自动驾驶分为5 级(L0-L4),美国机动车工程师协会(SAE)将自动驾驶分为6 级(L0-L5)。几种等级划分方法差别不大,都是依据汽车的智能化程度和人在驾驶过程中的参与度进行分类。

中国对自动驾驶的发展十分看重。从2016 年国务院发布《中国制造2025》,提出到2020年要掌握智能辅助驾驶总体技术及各项关键技术,到同年工信部发布“智能网联汽车技术发展路线图”,到2017 年人工智能和自动驾驶的政策相应出台,再到2018 年各地纷纷推出自动驾驶汽车道路测试规范和牌照发放,自动驾驶在政策推动下加速发展。

智能驾驶舱产品成为自动驾驶的入口

随着新能源汽车和自动驾驶汽车的普及,车用信息的交互需求逐渐提升。中控显示屏可以集成传统的车载信息娱乐功能和车载导航功能,并且能够实现更加丰富与便捷的人机交互,而传统的机械仪表盘已经无法满足新能源汽车的电量显示、续航里程等功能,而因此,以中控大屏和液晶仪表盘为代表的智能驾驶舱产品有望率先实现爆发式增长。

车载显示(中控):大屏中控成为未来发展趋势

车载显示屏可以简单分为TFT-LCD 显示屏和非TFT 显示屏。TFT-LCD显示屏通常显示图像,非TFT 显示屏通常显示字符,一般多是TN/CSTNLCD/VFD/PMOLED 材质。

中控屏部分有两种设计:一种是单一的大屏,以特斯拉新派汽车厂家的17 寸显示屏最为典型,涵盖了大部分要显示的内容,通常都采用竖屏设计。另一种是分开两块屏设计,一块显示娱乐信息和导航,另一块用来显示空调等其他信息,传统高端汽车厂家如奥迪奔驰宝马雷克萨斯等都采用此种设计多采用这种设计,通常将娱乐信息屏放在中控台最上部,采用横屏设计。低端车对空调信息之类的不用显示屏。

根据IHS Automotive 数据,车载显示(中控)全球市场规模2016 年为25 亿美元,预计到2021 年将达到42 亿美元,CAGR 为11%。全球市场中,伟世通市场份额最大,占24%,大陆15%位居次席。

液晶仪表盘:高清、集成、智能成为未来发展趋势

汽车仪表盘是反映车辆各系统工作状况的装置。随着汽车行业的高速发展,汽车仪表盘也在不断改革技术,已经从一个仅仅提供转速、车速的简单元件,变成了智能驾驶舱中显示多种信息的重要部件。高清、集成、智能是汽车仪表及显示技术的三大发展方向。

► 纯机械指针仪表:机械仪表盘的显示信息来自传感器,传感装置根据被检测对象的状态变化而改变电阻值,再通过仪表显示出来。纯机械仪表盘的缺陷有:1)仪表电源的电压容易波动,因此机械仪表还需要专门配备稳压器,以保证仪表的精确性;2)传统机械仪表含有磁钢元件,受温度影响较大,容易造成显示误差;3)机械仪表只能通过指针显示信息,因此整个仪表盘显示信息非常有限。

► 电气仪表盘:电气仪表盘可显示的信息非常多。从真空荧光显示器(VFD),到液晶监视器(LCD),再到薄膜晶体管显示器(TFT),仪表盘显示的信息越来越清晰、快捷。目前比较流行的方案是采用机械仪表结合数字仪表的方式,例如车速、转速信息采用指针,指示灯信息采用LED 灯点亮形式,而其他信息则采用TFT 屏。

► 全数字仪表盘(虚拟仪表盘):虚拟仪表盘用屏幕取代了指针、数字等现有仪表盘上最具代表性的部分,其优点是:1)可以由用户自己定义仪器系统,以满足不同的要求,功能更加强大、灵活,更容易同网络、外设及其他应用相连接;2)多媒体娱乐信息和车辆基本信息也可以更符合逻辑的显示出来,集中显示有助于提升驾驶安全,驾驶员的视距也不必在多个位置频繁切换;3)简化的设计,也可以将更多空间留给乘坐区域或者是储物等等。

根据IHS Automotive 数据,汽车仪表盘全球市场规模2016 年为73 亿美元,预计到2021年将达到98 亿美元,CAGR 为6%。全球市场中,大陆、电装、伟世通位居市场份额前三,市占率分别为26%、17%和16%。

国内厂商中,德赛西威在仪表盘技术上较为领先。德赛西威的R1 平台采用飞思卡尔XHYMCU+IMAX6 双核GDC 系统架构,支持12.3 寸TFT(最大分辨率可达1920x720),采用QNX 操作系统,可实现2D/3D 图形渲染能力,并根据驾驶情况动态显示内容。德赛西威新一代仪表盘T2 平台拥有更强大的图形处理能力和动画效果,支持旋转菜单与滚动条效果实现 ,也可以支持CAN 总线和以太网信号输入。2017 年德赛西威驾驶仪表盘实现收入3.3 亿元。

HUD:信息显示更加舒适便捷

HUD 技术最早出现在飞机上,利用光学反射的原理,将重要的飞行相关资讯投射在一片玻璃上面。HUD 系统成像的关键是一种透明的高折射率镀膜,这种膜并非单独存在,而是特殊前挡风玻璃的表层功能部分,这种汽车挡风玻璃的生产主要采用浸渍法和网印法等。由于它含有氧化的Ti 和Si,所以它的折射率介于1.8~2.2 之间,大于普通前挡风玻璃1.52 的折射率,因此表面的反射率增大,再经过多次光干涉就可在远处成像。为了针对不同的光线效果进行补偿,HUD 可根据晴雨/光照传感器自动调节亮度。

汽车HUD 分挡风玻璃型(Windshield,W 型)和集成显示型(Combined,C 型)。汽车装配HUD 的好处在于:1)驾驶员可以不低头就看到信息,从而避免分散对前方道路的注意力;2)驾驶员不必经常在观察远方的道路和近处的仪表之间切换视线,能够有效避免视觉疲劳。HUD 最早出现在2001 年通用的Corvette 上。2004 年宝马推出第一个彩色显示HUD。

根据IHS Automotive 数据,HUD 全球市场规模2016 年为5 亿美元,总出货量约260 万套,其中W 型HUD 为200 万套,C 型HUD 为60 万套。预计到2021 年HUD 市场规模将达到16 亿美元,CAGR 为26%,总出货量约870 万套,其中W 型HUD 为700 万套,C 型HUD为170 万套。

HUD 全球市场中,日本精机市占率几乎达到全球一半(47%),大陆集团和电装集团以19%和15%位居二三位。日本精机集团拥有宝马、通用、奥迪三大客户;德国大陆主要客户是奔驰、奥迪和宝马;电装HUD 主要供应丰田,伟世通主要供应PSA,博世主要供应宝马Mini。

车载电子操作系统:QNX 与Linux(Android)未来有望两家独大

车载电子操作系统是汽车智能化的核心,能够有效分配车机的硬件资源,对车内各种任务功能进行协同管理,并控制各项任务优先级别。常见的车载电子操作系统有:QNX、Linux(Android,AaliOS)、Windows CE、iOS 等,此外还有一些非主流操作系统如Wind River和micro-ITRON 等。

► QNX:黑莓旗下的一款微内核实时操作系统,是全球第一款通过ISO 26262 ASIL levelD 安全认证的车载操作系统,目前市场占有率超过50%,已经应用在包括法拉利、劳斯莱斯、布加迪、宝马、奥迪、奔驰等超过40 个品牌的6,000 多万辆汽车中。QNX特点是稳定性和安全性非常高,实时性也比较好,但缺点是兼容性较差。

► Android:是目前为止基于Linux Kernel 开发的最成功的操作系统,全球智能手机市场占有率超过80%。Android 系统最大的优势在于兼容性,以及无数与之相匹配的应用。但作为车载操作系统,Android 的稳定性和安全性较差。

► Windows CE:是微软1996 年发布的嵌入式操作系统。由于PC 时Windows 称霸很多年,应用开发便利,同时提供大量的开发包(Kits)和调试工具(Debug Tools),所以WinCE 是当时最火的车载操作系统。但随着Linux 和Android 的冲击,微软在智能手机领域节节败退,已经退出了嵌入式操作系统市场,WinCE 7.0 也将停止更新。

► AliOS:2014 年前后,互联网巨头纷纷推出了自己的“车载操作系统”:苹果的Carplay,谷歌的Android Auto,百度的Carlife,阿里的AliOS 以及腾讯的Welink。但除了AliOS可以算作类Linux 的车载操作系统之外,其它产品均是通过Mirrorlink、Miracast 等通信协议将智能手机映射到车机屏幕上的解决方案,并不是“车载”的操作系统。他们核心功能就是建立手机与车机互联,显示的UI 界面也不是APP,信息全部来自手机端。AliOS2016 年搭载到上汽荣威RX5 中,销量非常不错。

► iOS:苹果对车载操作系统的研发还没有对外界披露细节,不过随着QNX 前CEO 兼创始人Dan Dodge 加入苹果,负责苹果“Project Titan”自动汽车项目的研发,期待苹果未来在车载电子操作系统的一鸣惊人。

根据IHS 数据,随着WinCE 逐步退出车载操作系统市场,长期来看未来将会是QNX 与Linux(Android)两家独大的市场。

对比车载电子操作系统与智能手机操作系统,智能手机初期在经历过Android、Symbian、Blackberry、Windows Mobile,BADA 等竞争之后,最后剩下了Android 与iOS,价值巨大。我们认为,目前车载电子操作系统尚处在初期阶段,竞争对手较多,但智能汽车渗透率还处在比较低的水平,因此车载电子操作系统的价值还远未体现,未来车载操作系统蕴含巨大价值。

智能驾驶产业链和重点公司介绍

汽车电子总产业链

重点公司介绍

德赛西威(002920.SZ):公司是国内最大的座舱电子公司。2017 年公司实现营业收入60.10亿元,净利润6.16 亿元,两项均位居行业第一,市场占有率超过30%。公司客户全面覆盖国内车企,2017 年国内销售前十强车企覆盖率达到80%,销售金额连续三年保持同比增长。

华阳集团(002906.SZ):公司是国内车机龙头厂商之一。2016 年公司实现营业收入41.66亿元,净利润2.80 亿元,两项均位居行业前列。公司最早从海外后装业务做起,但随着后装市场空间逐步压缩,公司过去几年逐渐拓展前装市场,覆盖了绝大多数自主品牌客户。

均胜电子(600699.SH):全球扩张并布局智能驾驶控制系统和车联网系统。

四维图新(002405.SZ):公司具有高精度地图、车联网、ADAS 算法和芯片设计能力。

路畅科技(002813.SZ):公司致力于提供汽车智能化及智能出行产品及解决方案,产品包括中控大屏、液晶仪表盘、ADAS 产品等,较早开发北斗/GPS 双模车载导航产品。

索菱股份(002766.SZ):从事CID 系统的研发、生产、销售,拥有 “索莱特”、“DHD”、“索菱SOLING”、“妙士酷”四大自主研发品牌。公司正在由后装转向前装,并布局车联网和智能交通领域。

- 下一篇:英格索兰工具在座椅工位上的应用

- 上一篇:现代企业管理反思—日本的丰田生产方式

编辑推荐

最新资讯

-

旭化成微电子开始批量生产用于环保发

2025-04-24 16:00

-

华为、地平线、大众、东风、起亚等引

2025-04-24 08:27

-

全球产业链聚沪 共探双碳新路径 SNEC

2025-04-18 18:05

-

柯马签订具有约束力的协议收购 Autom

2025-04-17 13:01

-

高效协同新范式:比亚迪叉车领创智能

2025-04-17 10:04