飞行汽车eVTOL产业链全景梳理

eVTOL产业链包括制造、运营、基建、B端与C端客户、监管机构等。

eVTOL技术系统包括:动力推进系统、飞控系统、导航系统、通讯系统以及机体。

当前国内eVTOL的供应链中,飞控、导航、机体部分集中了大量军机或者民机供应商,eVTOL的发展会带动中上游相关企业的发展,同时随着国产大飞机产业的发展,也将加速我国低空飞行器产业链的培育。

eVTOL系统构成:

资料来源:势能资本、行行查

动力推进系统

动力推进系统的核心技术和零部件主要包含电池、电机、驱动器、伺服电机、减速器等。

eVTOL系统构成:

电池

飞行汽车能飞得多远取决于续航里程和充电速度,eVTOL在电池能量密度,充放电功率以及循环寿命三方面的标准要远高于电动汽车,国内在这方面技术基础已经非常成熟。

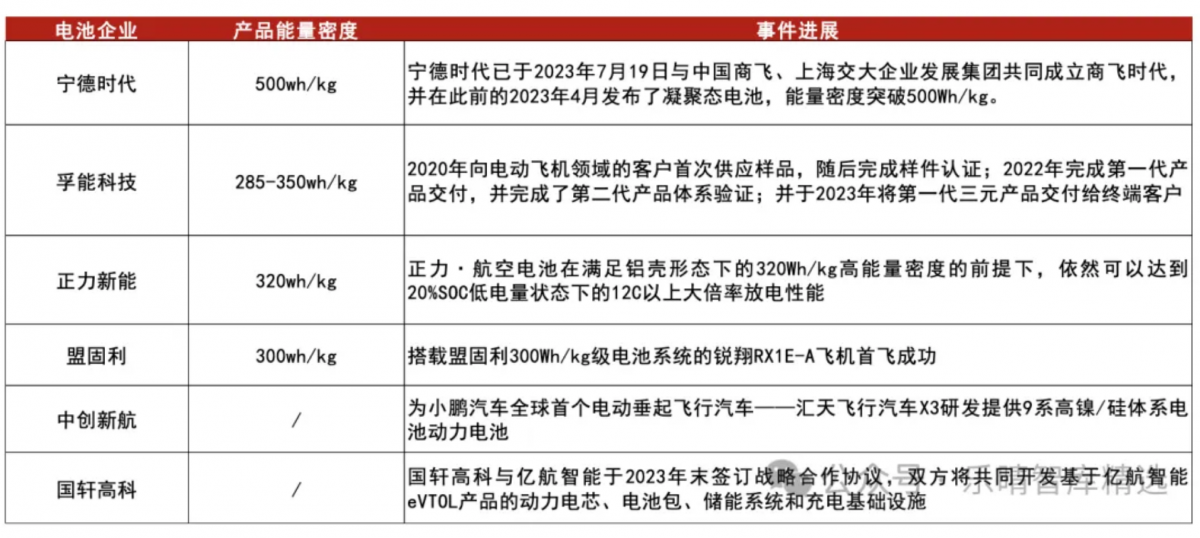

部分电池厂针对eVTOL用动力电池的布局:

图片资料来源:高工锂电

技术趋势:

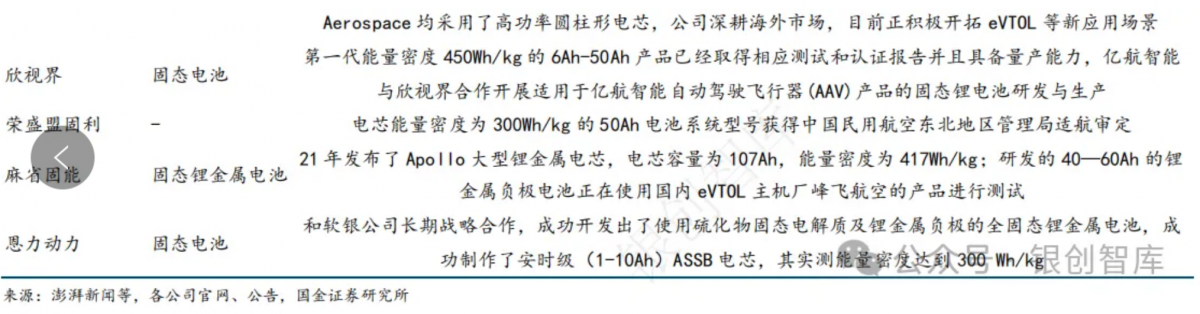

当前电池封装形式多样,多路线并行。根据我们的统计,当前用于电动航空的电池包括凝聚态电池(宁德时代)、圆柱电池(蔚蓝锂芯、正力新能、国轩高科等)、软包电池(孚能科技等)、固态电池(欣视界、恩力动力、麻省固能等),电池形状多样,多种路线当前并行开发。

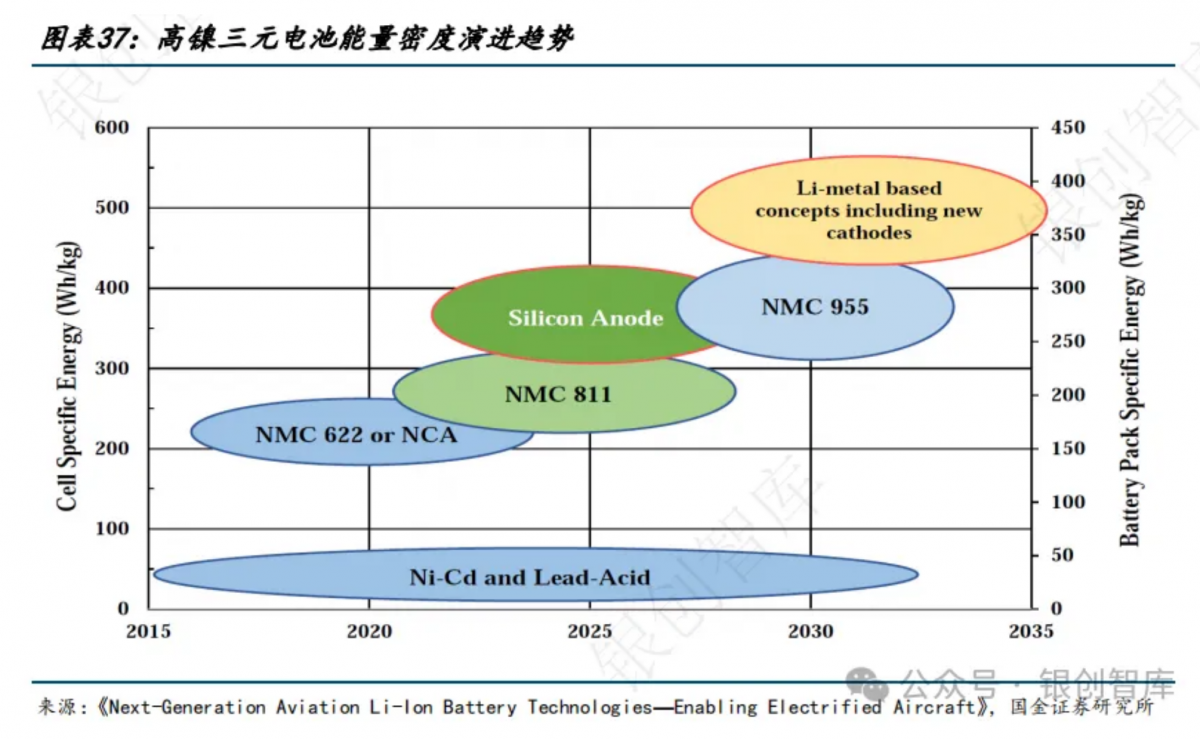

多家企业当前主攻高镍三元+硅基负极体系方案,能量密度在 300Wh/kg 左右。中创新航为小鹏汇天飞行汽车 X3 开发低空出行开发的电池,电池采用 9 系高镍正极、硅负极体系,匹配新型电解液,具备高能量密度和超高倍率持续性放电;正力新能开发出正力-航空电池,采用高镍+石墨高硅体系,能量密度达 320Wh/kg,满足 20%SOC 下 12C 的大倍率放电性能,已与国内外多家头部电动飞机企业展开深入合作并开展航空适航认证根据《NextGeneration Aviation Li-Ion Battery Technologies—Enabling Electrified Aircraft》,8 系高镍三元电池达 300Wh/kg,而 9 系高镍三元电池有望达 400Wh/kg。

软包体系有望成为中期主流方案,迎来行业重塑。相较方形、圆柱电池,软包电池的优势在于能量密度更高,重量更轻,缺点则在于相对更高的成本。受制于成本因素,近年软包电池在车端应用的份额持续减少,根据乘联会,23 年国内汽车电池市场软包份额仅占 3.8%。

软包电池的高能量密度、高放电性能、和更轻重量符合 eVTOL 的要求,同时 eVTOL 对电池价格宽容度高,软包电池有望凭借相较方形、圆柱更优异的性能,成为 eVTOL 电池中期主流方案,从而迎来行业重塑。从 Joby 近期公布的数据看,其正在适航审定的 S4 五座 eVTOL所用的软包电芯能量密度为 288Wh/kg,封装后的电池组能量密度为 235Wh/kg,并在实验室中经过了1万次设定飞行轨迹的循环;宁德时代凝聚态电池能量密度达500Wh/kg以上,软包形态性能最好;孚能科技应用于 eVTOL 的动力电池已可实现能量密度 285Wh/kg,最高时速 320km/h,单次最长巡航 250km,已与国际知名的 eVTOL 制造商达成合作并已开始交付产品。

软包体系下短期为三元,中期有望向固态电池过渡。目前来看,当前高镍三元+硅负极的软包电池能量密度、放电倍率及可靠性能满足当下需求,但上限或在 400Wh/kg 左右;长期看,固态电池的能量密度在 400Wh/kg 以上(欣视界当前固态电池 450Wh/kg 以上,麻省固能当前锂金属电池417Wh/kg 以上),且放电倍率性能优异(固态电池最新实验室产品已可达 5C 倍率 6000 次循环,固态锂金属电池最新实验室产品充放电循环至少 6000 次,而且可以在几分钟内完成充电),有望胜出。

铝塑膜环节有望受益。铝塑膜是由外层尼龙层(ON)、粘合剂、中间层铝箔(Al)、粘合剂、内层热封层(CPP)构成的多层膜,是软包电池、固态电池的封装材料。由于固态电池中由氧化物和硫化物制作的电解质柔韧性较弱,采用叠片工艺的软包电池能够防止内部变形、弯曲或断裂。另外,软包电池的铝塑膜外壳并不坚硬。电池一旦发生热失控,会先胀气冲破铝塑膜封装,带走大量的热量,避免电池发生爆炸。并且由于铝的质量较轻,因此采用铝塑膜制作的软包电池在同等容量下,使得整个电池重量较钢壳锂电池轻 40%,能量密度也会比钢壳三元锂电池高出 40%,带来更好的续航。

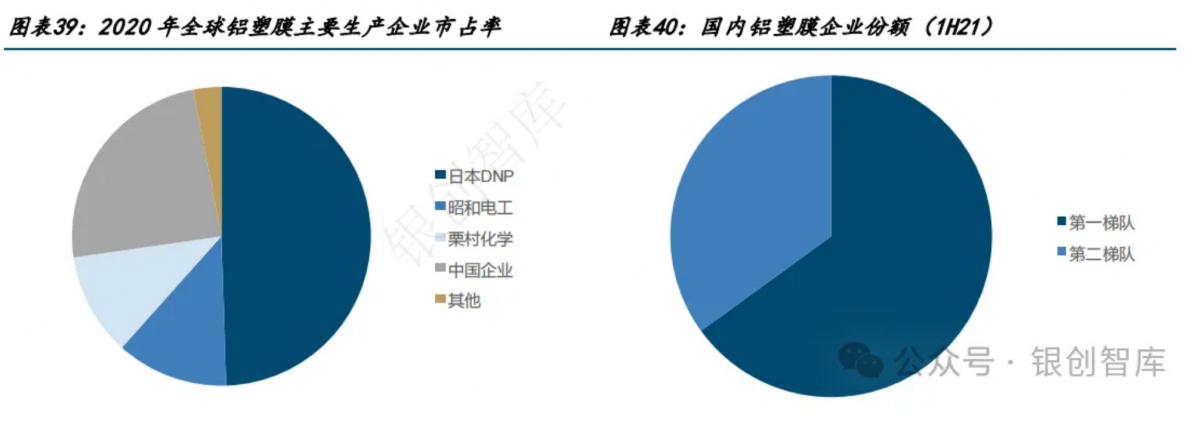

铝塑膜具有较高的技术门槛。为保证电池的长周期稳定运行,铝塑膜需要具有极高的阻隔性、良好的冷冲压成型性、耐穿刺性、稳定性和绝缘性。根据前瞻产业研究院,2020 年全球市场中,铝塑膜的市场份额主要由日本和韩国企业占据,中国企业市占率仅有四分之一。

国内第一梯队新纶新材、紫江企业、璞泰来和恩捷股份四家,铝塑膜生产种类较为全面,均能生产 88μm、113μm 和 152μm 铝塑膜产品,同时与下游消费类电池以及动力类电池生产企业有较为稳定的合作。第二梯队企业有明冠新材、佛塑科技、华正新材、苏达汇诚等。

整包环节当前国内供应商稀缺。电池做成整包后需满足防火强度,以及 BMS 需要取 DO-178适航认证,加载 BMS 的硬件需要取 DO-254 适航认证,整体要求高,目前国内制造电池整包企业较少,各大主机厂尝试自建电池的整包团队。

电机

电机分布在飞行器不同位置,从而实现对飞行器的推进和控制,同时也要具备一定的冗余性才能保证安全。

相较车用场景,高适航标准大幅提升eVTOL电机市场准入门槛,当前电机电控主要随机适航,供应商切换难度大。

亿航智能等厂商的电机电控以自研为主,沃飞、商飞等则寻找第三方供应商开发合作。

国内领先的电机企业有卧龙电驱、松正电机等。

卧龙集团已与中国商飞、万丰奥威、沃飞长空等头部客户展开合作。公司同中国商飞合作4座eVOLT电机(电机27kg左右),最大功率密度3.7kw/kg(额定密度2.6kw/kg)等其他核心参数达到国际领先水平(高于军工出身且采用液冷方案的赛峰)。

飞控系统

飞控系统实现飞行器的感知、控制和决策。

eVTOL的飞行控制需要解决基于多旋翼垂直起降、基于常规固定翼水平飞行以及垂直-水平两种飞行模态的平稳切换等技术难题,国内厂家通常只掌握了其中一项技术。

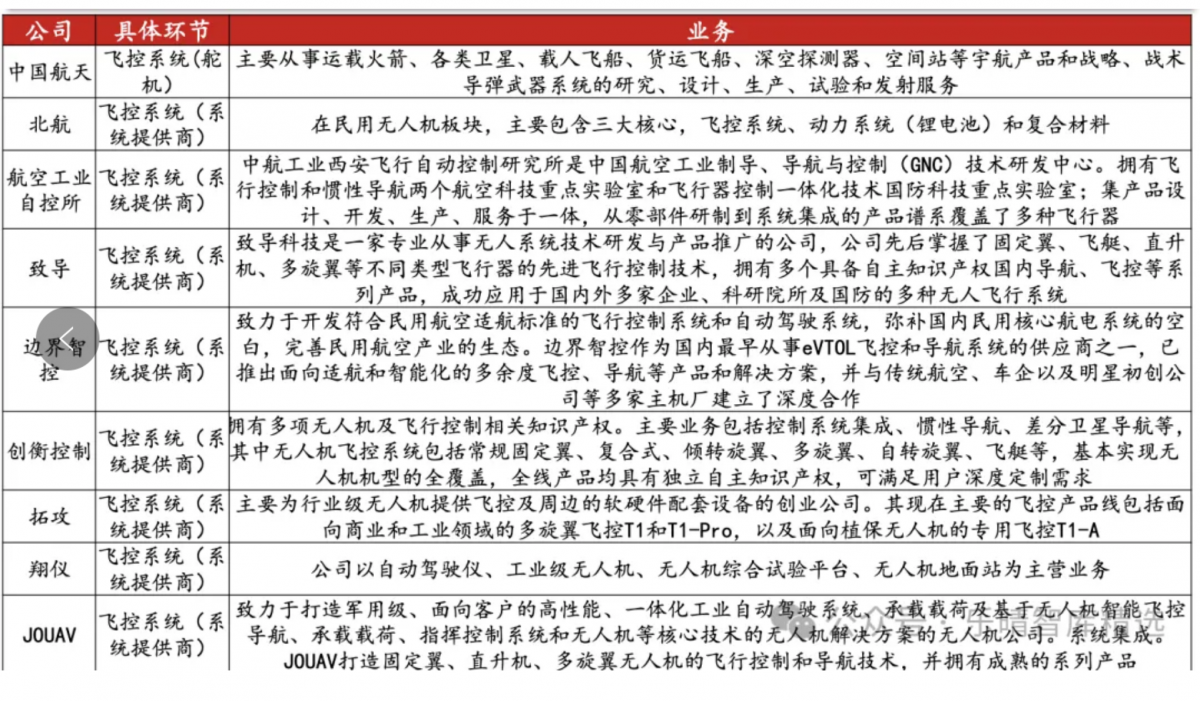

目前主要的飞控供应商有两类:1)传统飞控系统供应商:以军工单位、研究所及高校为主,如中航工业618所、北航、南航等;2)新兴民营企业:如边界智控、创衡控制、翔仪、安胜等。

eVTOL飞控系统相关公司梳理:

图片资料来源:边界智控

机身材料

eVTOL适航认证严格,主机厂对上游产业链与产品品质提出了更高的要求,产品标准基本对标航空要求。

上游零部件主要布局厂商包括金盾股份、广联航空、双一科技、天成自控等。

eVTOL大量使用碳纤维复合材料,进一步减轻结构重量,缓解电池供电压力,提供更加安静的飞行体验。

碳纤维主要代表厂商包括中复神鹰、吉林化纤、光威复材、中航高科等。

低空通信基础设施

低空基础设施包括低空飞行所需的通信、导航、监视、气象监测等系统,以及低空飞行数字化管理服务系统、地面保障等环节。

导航系统

eVTOL主流的方式是采用MEMS传感器、GNSS等,通过数据融合算法提升性能和鲁棒性以满足飞机对导航系统的要求。

高精度惯导主要依赖军工体系研制,如中航工业618所及中国航天13所,16所,33所等,evtol主要使用中高端MEMS 惯性传感器,目前国际厂商在我国市场内占据垄断地位。

导航系统环节主要分为导航系统传感器和导航系统解决方案:主要参与厂商包括星网宇达、芯动联科、北斗星通、创衡控制、精准测控等。

低空导航和监视主要布局厂商包括中科星图、海格通信、北斗星通、航天宏图、司南导航等。

空管系统

空中交通管理系统是空管人员实际用于管理空中交通运输的信息处理系统。

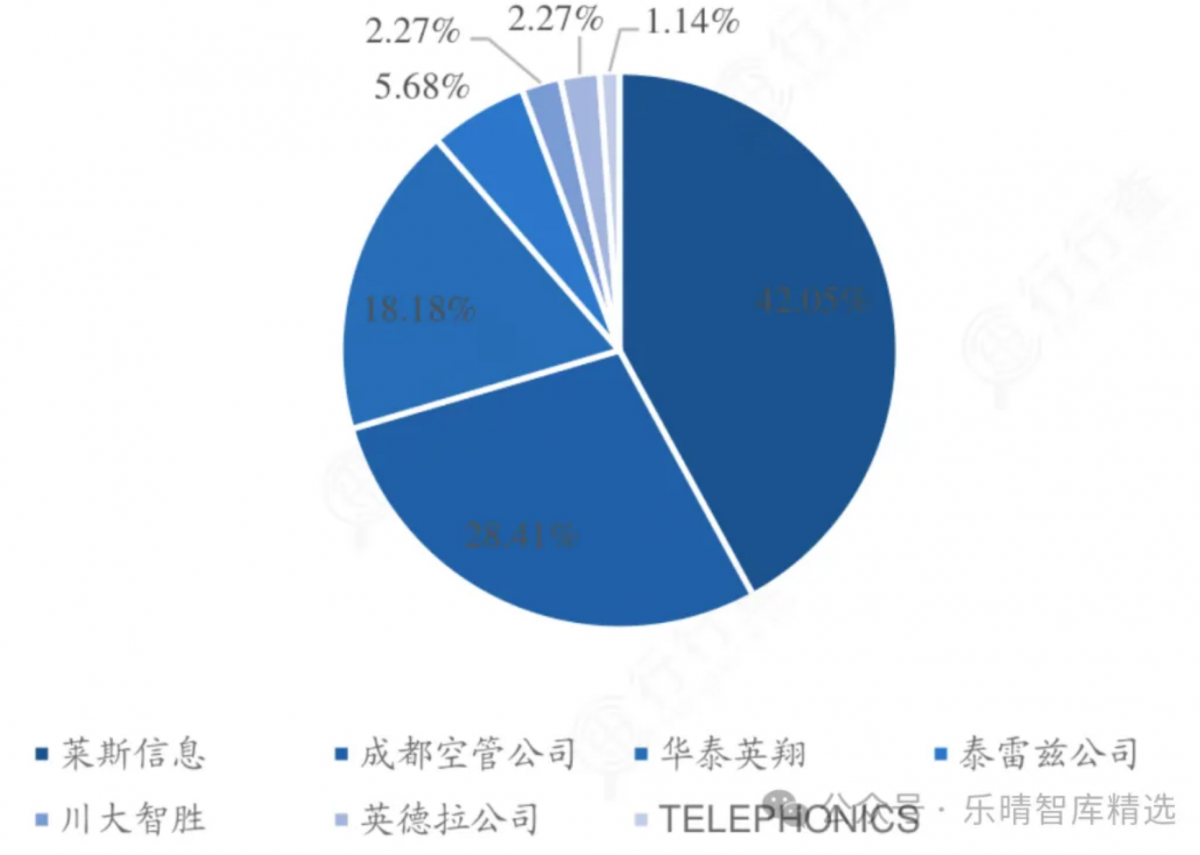

空管自动化系统是最为核心和主要的系统之一。根据三胜咨询统计数据,各空管用户空管自动化运行系统共88套,其中主用44套,备用44套,由国内外7个厂家提供。

其中,莱斯信息提供37套(主用28套,备用9套),市场占有率42%(主用系统占比63.64%),全国领先。

空管自动化系统市占率:

图片资料来源:三胜咨询

通信系统

地面无线通信与飞行器感知分属不同产业链,长期以来各自独立发展。

传统移动通信主要企业包括中国移动、中国电信、中国联通、中国信科、华为、中兴等;

通信5G-A通感一体还节参与厂商包括中兴通讯、通宇通讯、盛路通信、灿勤科技、武汉凡谷等;

飞行器感知隶属航空与制造板块,融入空管系统产业链,涉及雷达、空管平台、定位导航以及飞行器制造商,主要企业包括四川九洲、川大智胜、纳睿雷达、四创电子、航天南湖、国睿科技等;

低空规划和其他配套保障包括深城交、苏交科、检测检验(广电计量、谱尼测试);地面保障(威海广泰、超图软件);低空飞行培训(海特高新)等。

-

比亚迪发布2024年ESG报告 以技术创新驱动可持续

2025-03-26 -

旭化成精细化工(南通)新工厂竣工

2025-03-18 -

新品上市|FLIR Si2x系列防爆声学成像仪,引领

2025-03-13 -

Spectrum推出可由以太网控制的超高速GHz数字化

2025-03-12

编辑推荐

最新资讯

-

旭化成微电子开始批量生产用于环保发

2025-04-24 16:00

-

华为、地平线、大众、东风、起亚等引

2025-04-24 08:27

-

全球产业链聚沪 共探双碳新路径 SNEC

2025-04-18 18:05

-

柯马签订具有约束力的协议收购 Autom

2025-04-17 13:01

-

高效协同新范式:比亚迪叉车领创智能

2025-04-17 10:04