高端汽车用铝合金材料向轻量化、一体化、高强度、高成型性方向发展

1、电动化+轻量化+一体化:汽车铝加工需求迎来爆发

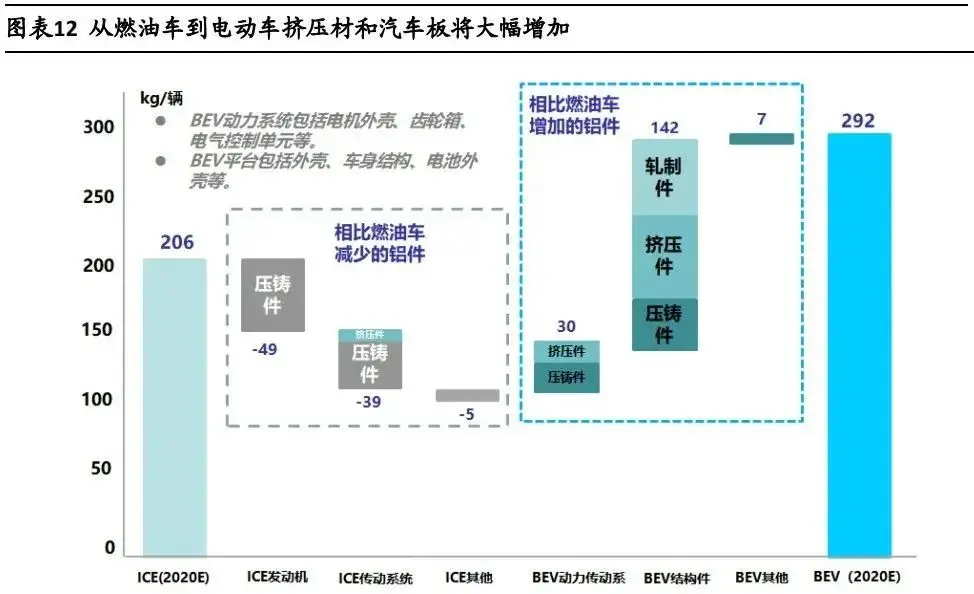

我们从电动化、轻量化、一体化三个维度出发理解铝加工需求的井喷:首先电动化本身较燃油车新增的三电系统为电池铝箔、电池托盘带来高速发展 的需求空间,而电池对热管理系统日益复杂的要求又为铝热传输材料打开市场;其次电动化为轻量化带来巨大赋能:轻量化是新能源车提高续航里程的关键, 铝无疑是目前最好的轻量化金属。所以新能源车身结构轻量化用汽车板、铝挤压材 是燃油车的 3-4 倍,当新能源基数达到一定比例后整体轻量化市场的弹性空间也随 之打开;而一体化压铸从技术角度真正释放了铝轻量化成本高这一枷锁,为铝代钢提供 了无限可能。

我们看好电动化、轻量化、一体化带来的铝加工大时代!根据新能源汽车核心 部件详细梳理了三大赛道和 6 个最看好的铝加工子品种:

1) 车身结构轻量化:白车身——一体压铸用免热处理合金;覆盖件——汽车 铝板;底盘和部分车身结构件——铝挤压材;

2) 三电系统:电池铝箔、电池托盘(严格意义上属于挤压材,因为应用领 域不同单独做区分);

3) 热管理系统:铝热传输材料。

1.1、铝是目前轻量化最好的金属,电动车时代大有可为

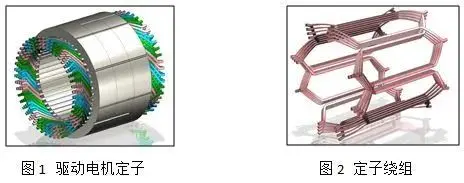

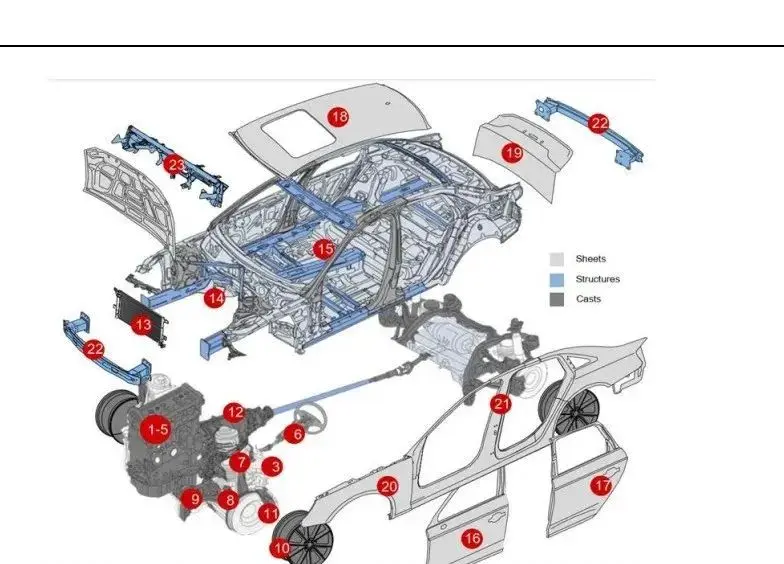

汽车轻量化是降低传统能源车油耗和提高新能源车续航里程的关键。据统计, 汽车重量每下降 10% ,油耗下降 8% ,排放降低 4% 。而铝合金又是轻量化材料首 选。工信部《节能与新能源汽车技术路线图》提出我国汽车轻量化单车用铝目标:2025 年和 2030 年分别实现 250kg/辆和 350kg/辆。而根据国际铝协数据,2020 年国内传统乘用车用铝量仅约 138.6kg/辆,纯电动和混动新能源乘用车单车用铝分别为 157.9kg 和 198.1kg;此外根据 Ducker Frontier 的数据,2020 年北美非纯电动汽车的 单车用铝量为 206kg,纯电动汽车的单车用铝量为 292kg,国内汽车铝渗透率还有很 大的提升空间。具体到一辆车各部分用铝渗透率空间,国内一辆燃油车用铝上限已经达到 501.7kg,是平均值的 4.2 倍。其中发动机、轮毂、传动系统、热交换等部件铝的渗 透率普遍达到 80%以上甚至接近 100%。但在车身结构上像四门两盖、悬架、副车 架等领域依旧以钢为主,铝的渗透率甚至只有 3%。新能源车要用更多的铝。Ducker Frontier 统计 2020 年北美一辆纯电动新能源车 用铝较传统能源车多 86kg。虽然少了发动机动力总成等部件,但多了三电系统包括 电池壳、电机外壳等用铝的零部件。

1.2、铝加工分类:铝板带箔、挤压材、铸造材和锻造材

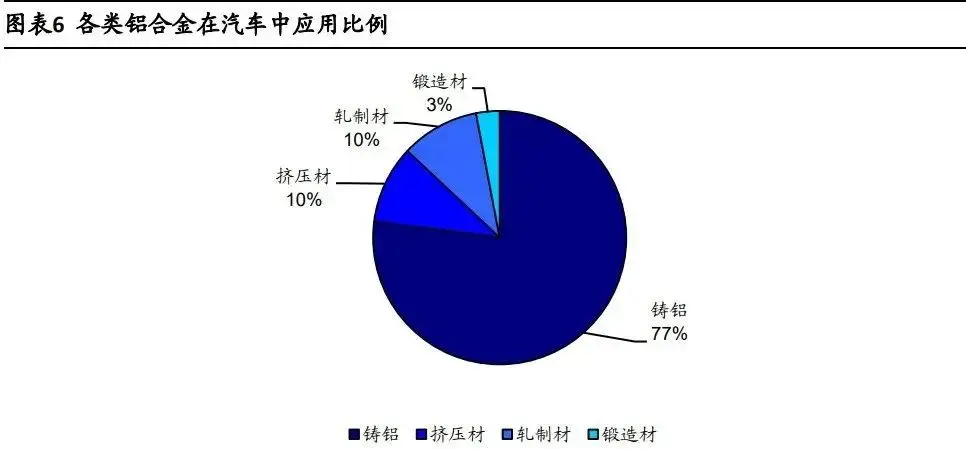

汽车用铝合金主要包括 4 种铝材:轧制板材、挤压材、铸造铝合金和锻造材。根据李龙在《铝合金在新能源汽车工业的应用现状及展望》中的介绍,目前各类铝 合金在汽车上使用比例大致为: 铸铝 77% ,轧制材 10% ,挤压材 10% ,锻压材 3%,和我们自己测算比例相当。

2、细分景气赛道优选:免热处理合金、汽车铝板、铝挤压材、电池铝箔、电池托盘、铝热传输材料

2.1、车身轻量化:一体压铸用免热处理合金、汽车铝板、铝挤压材

轻量化之于新能源车提高续航里程、降低电池成本的重要性不言而喻,我们看好:

1)白车身——一体压铸用免热处理合金:2020 年 9 月 22 日的特斯拉电池日发布会上,马斯克称特斯拉 ModelY 将采用 一体压铸生产车身后底板总成,下车体总成重量将降低 30%,制造成本下降 40%。同时特斯拉计划用 3 个大型压铸件拼接成整个下车体总成,替换掉原来的 370 个零件。最终可以实现汽车总重量降低 10%,续航里程增加 14%。一体压铸采用简约集成的工艺模式,彻底解决轻量化成本高这一痛点,同时大 大提升生产效率,极大打开车用铝合金空间。目前刚刚实现 0-1 的阶段,向 1-10 发 展,而且因为技术实践仅仅才 2 年,我们认为本身还有进一步降本和减重的空间, 长坡厚雪。

2)覆盖件、底盘和部分车身结构件——汽车铝板、铝挤压材:新能源车这两种铝材用量是传统车的 3-4 倍,原因在于汽车铝板、铝挤压材因 为较好的强度和抗冲击性能多用在车身结构上。但传统车车身结构材料仍以钢为 主,目前铝用量较小。新能源车的出现因为对续航里程的要求,极大增加了轧制 材、挤压材的使用空间。

2.2、三电系统:电池铝箔、铝制电池托盘

三电系统是新能源车特有部件,所以细分领域铝材用量增速快,且有技术迭代 下单 GWH 价值量提升的趋势,我们看好:

1、电池铝箔:作为电池正极的载流体,动力电池市场对电池铝箔需求激增。同时还要关注未来储能市场的拉动,以及钠离子电池中的铝箔需求将会是锂电池的 2-3 倍,因为钠不和铝反应负极也可以使用铝箔,且钠电池能量密度偏低所以单位 GWH 铝箔用量会增加。我们统计下来 1gwh 三元、磷酸铁锂和钠电池用铝箔量平均 值分别为 350 吨、450 吨和 900 吨。

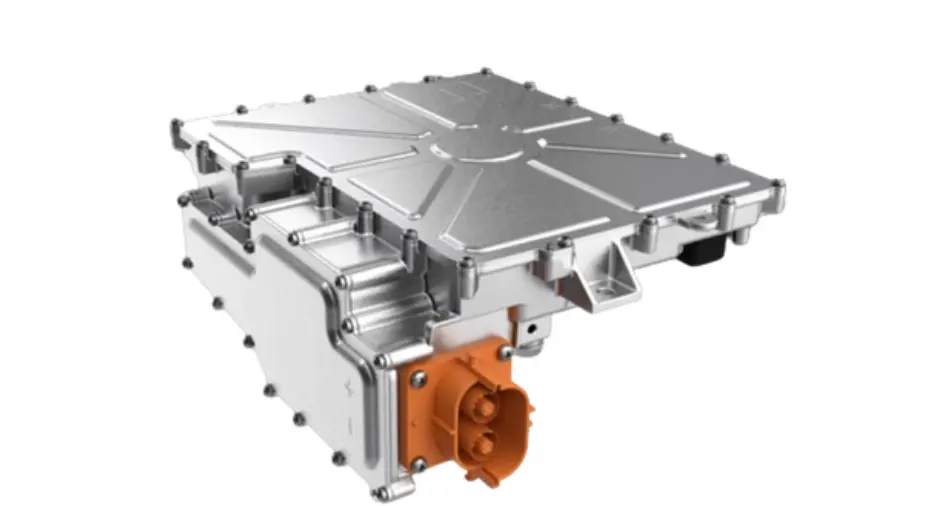

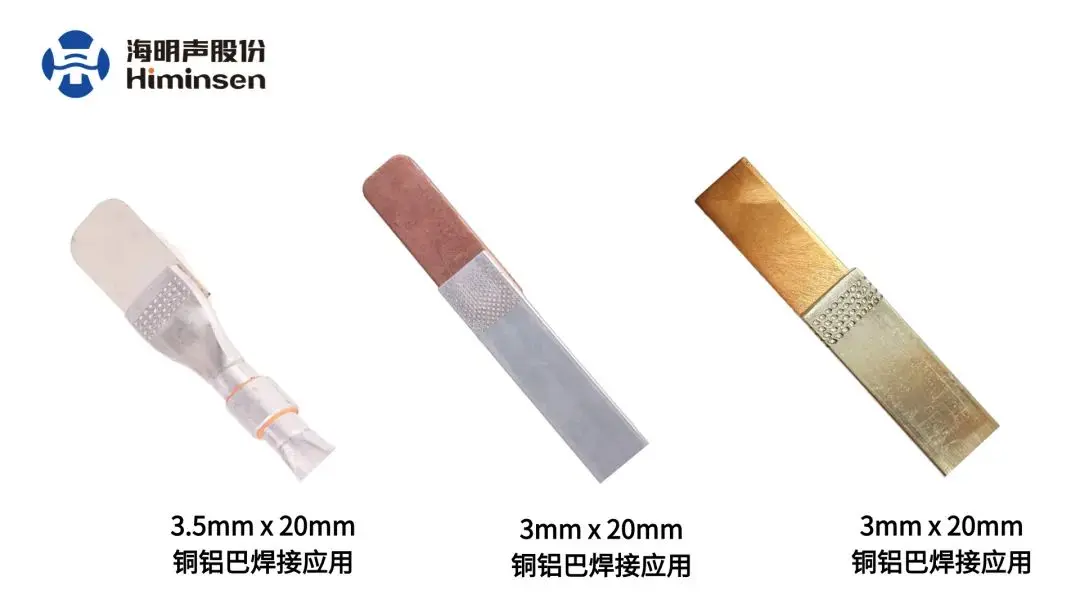

2、铝制电池托盘:电池托盘严格意义上讲也是挤压材的一种,因为是新能源 车特有部件我们单独列出来分析。电池托盘作用是承载保护模组,主要包括铝型材 焊接和钢板冲压焊接两种,冲压铝板焊接电池托盘具有非常好的轻量化效果,相对 于钢材在不降低刚度的前提下,能减重 40%。2021 年铝制电池托盘渗透率达到 50%,我们认为未来渗透率将进一步提高,同时主机厂也在开发研究一体压铸铝托 盘的方案。CTP 电池方案因为去模组化,对电池托盘本身的精度和散热方面提出了更高的 要求,整个电池托盘技术方向将从 FSW(搅拌摩擦焊接)转向第二代 FDS(螺栓自 拧紧技术),同时第二代无模组电池托盘因为集成度、性能要求更高,单车价值量 将从原先的单车价值 1500-2000 元提高到 3000 元以上。

2.3、热管理系统:铝热传输材料

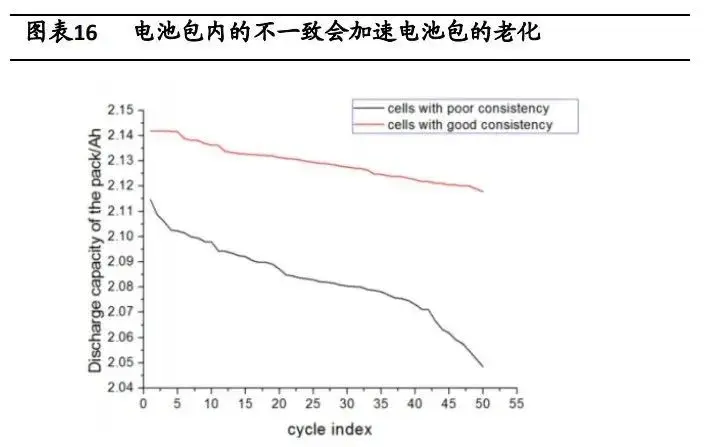

新能源汽车热管理系统的单车价值量相比于传统车热管理系统提高一倍。因为 电池工作特性增加了热管理系统的复杂性:在电池组层面,温度的不一致会导致状 态与参数的不一致,并随着时间推移加速恶化,从而严重影响电池包的使用性能、 循环寿命及安全性。因而电池的热管理系统一方面需要确保电池工作在最优温度区 间内(不能过热,也不能过冷),另一方面需要保证单体间的温度均匀性,从而防 止电池组一致性的恶化。

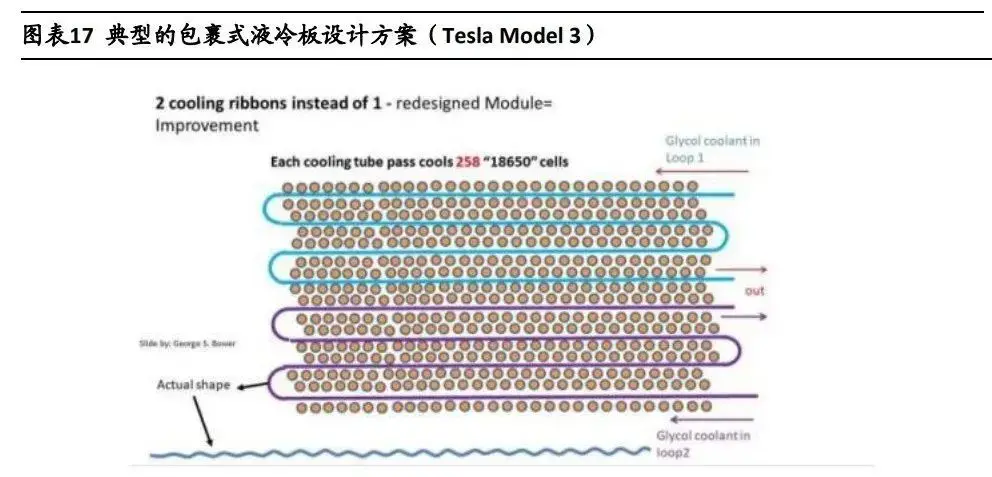

新能源车铝热传输材料较传统车单车 10kg 基础上,增加 10-15kg。新能源车热 管理系统除和燃油车共用的空调等热管理零部件以外,还增加了电池和电机的冷却 回路(包括 Chiller、冷却板等)、PTC 加热器等,价值量较燃油车增加了近一倍, 一套完整的新能源汽车整车热管理系统的成本在 7000-11000 元不等。铝热传输材料 主要增量在电池的水冷板部位。宁德麒麟电池水冷板用量提高一倍。

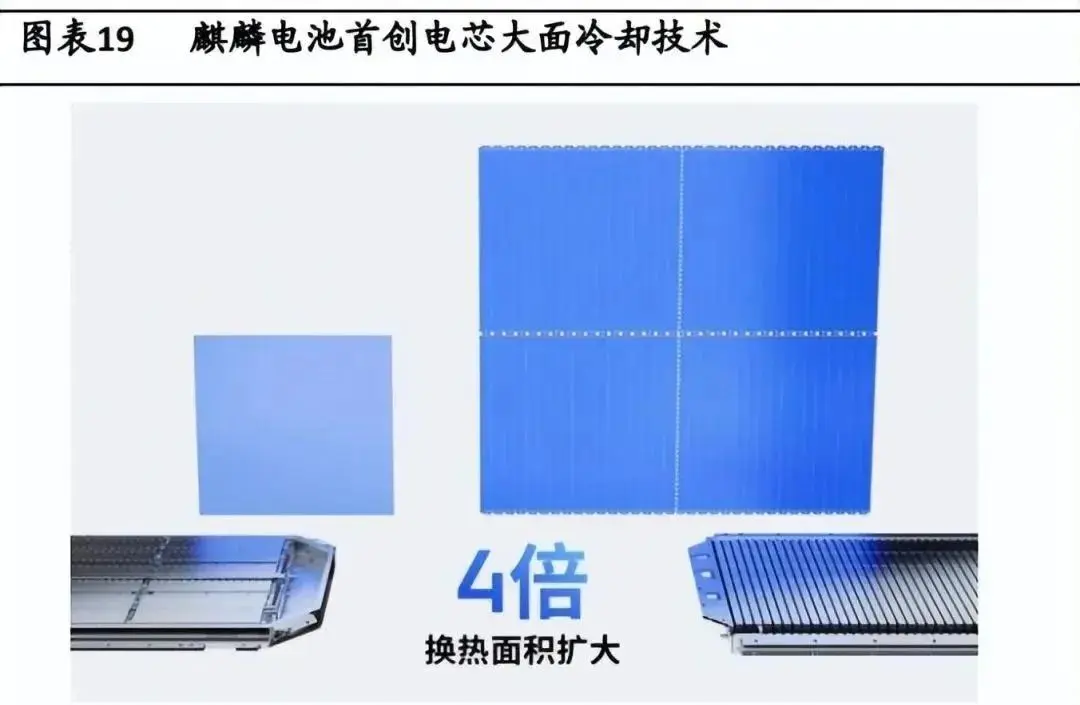

6 月 23 日宁德时代官方发布 CTP3.0 即麒 麟电池,系统能量密度达到 255Wh/kg,体积利用率 72%,续航里程超过 1000 公 里。其中热管理方面将原先的隔热垫、水冷板、横纵梁三合一,提高集成效率;同 时麒麟电池首创电芯大面冷却技术,换热面积扩大到 4 倍,我们预计水冷板的需求 量将扩大到 2 倍。

3、市场空间、行业格局分析

3.1、一体压铸用免热处理合金:长坡厚雪

市场空间:我们预计 2025 年是行业的第一波爆发期,市场空间达到 209 亿 元,到 2030 年有望达到 2000 亿。

1)绝大部分车企和压铸厂商于 21 年下半年和 22 年上半年开始布局一体压铸 产业,时间较为集中,我们认为按照时间推演,23 年会有一批压铸试件下线,再经 过一年的整车试验,24、25 年是这一批企业量产车型的集中爆发期。

2)目前开发一体压铸的车型仍以电动车一二线龙头企业的中高档车型为主, 我们认为经过 5 年以上的技术积淀,一体压铸会逐渐向三、四线车企和中低档车型 渗透。同时传统车企也会熬过转线的阵痛期采用一体压铸技术。行业竞争格局:下游技术持续迭代,先发优势显著 高延伸率和免热处理的压铸合金是一体压铸的技术关键。其技术难点主要在:

1、专利配方的保护;

2、车身功能要求强度、延伸率大幅提高;

3、有害元素的控 制等。

我们认为免热合金的壁垒主要在于下游技术持续迭代:技术方向上铸件会更 大,形状更复杂,同时为了进一步降本减重,铸件厚度要更薄,都对材料不断提出 更高性能要求,材料企业先发优势显著。

3.2、汽车铝板&铝挤压材:新能源车轻量化赋能

汽车铝板、铝挤压材的核心需求增长逻辑是在更看重轻量化的背景下,新能源 车这两种铝材用量是传统车的 3-4 倍,随着新能源车的逐步渗透,我们预计到 2025 年国内汽车铝板和铝挤压材市场将分别达到 504 亿元和 342 亿元,2021-2025 年复 合增速分别为 26%和 24%。汽车铝板是铝板带中加工难度的王冠:主要难度包括:

1、认证周期很长,一 般在 4 年以上;

2、质量性能要求很高,包括产品一致性;

3、工艺精细流程长,生 产工艺极窄,合金比例、热轧冷轧、表面处理等多个环节精细度要求高等。

当前国 内市场主要由 3 家企业垄断:南山铝业、诺贝利斯和神户制钢,同时我们认为潜在 竞争者未来几年内很难形成批量生产。而南山铝业是国内竞争者中唯一具备持续大 规模扩产能力的企业。汽车铝挤压材的难点主要为材料、结构、焊接工艺等。同时汽车认证周期较 长,要通过质量管理体系审核即指按照汽车行业通行的 IATF16949 体系,还包括跑 车实验等。亚太科技有显著的份额优势,占国内份额的 30%以上。

3.3、电池铝箔:动力电池必备组件之一,储能&钠电池打开市场空间

电池铝箔作为新能源车特有组件,本身增长弹性大。叠加储能又一万亿赛道和 钠电池会用到更多的铝箔,我们测算全球电池铝箔市场将达到 236 亿元,2021-2025 年复合增速为 43%。电池铝箔行业集中度高,鼎胜新材占据全球市场接近 40%的份额。电池铝箔加 工难度在于电池内部安全性能的考究,对材料的强度和公差要求远大于普通铝箔。很多厂商需要双零箔的精轧技术积淀来转产。但目前双零箔盈利又很丰厚,电池铝 箔相较双零箔虽然加工费高但成品率低,行业平均只有 60%,转产不一定划算。我 们看好下半年电池装机量提升行业供不应求。

3.4、电池托盘:动力电池重要的保护部件

电池托盘也是新能源车特有组件,增长弹性大。同时 CTP 去模组化带来技术上 转变和单车价值量的提升,将从 1500-2000 元提高到 3000 元以上。我们测算国内市 场将从 2021 年的 34.4 亿元提高到 2025 年的 166.3 亿元,年复合增长率 48%。行业格局方面,2021 年国内 CR5 在 43%,其中和胜股份市占率 17%左右。同时 和胜股份在 2020 年在行业内率先配合客户成功开发第二代无模组(CTP)电池托 盘,通过整合电池托盘各功能组件,大幅度提升集成效率,缓解了电动汽车的里程 焦虑,会更多抢占高端市场份额。

3.5、铝热传输材料:解决动力电池更高的热管理需求铝热传输材料的增长看点:

1、新能源车由于电池的存在热管理更为复杂,所 以铝热传输材料单车用量从 10kg 提高到 20-25kg;

2、宁德 CTP3.0 麒麟电池首创电芯大面冷却技术,换热面积扩大到 4 倍,我们预计水冷板的需求量将扩大到 2 倍。

我们测算全球铝热传输材料市场将从 2021 年 279 亿元增加到 2025 年的 431.5 亿 元,年复合增长 12%。行业竞争格局:铝热传输材料因为小批量,多批次的特点,需要企业很强的精 细化管理能力。同时行业集中度非常高,前三家企业华峰铝业、格朗吉斯和银邦股 份占据了全球市场份额的 43%,华峰铝业一家就占了 20%的份额。我们认为铝热传 输材料需求端受益新能源车和麒麟电池技术迭代的双重拉动,而供给端受管理和设 备产能爬坡时间较长等因素短期难以放量,将面临短缺局面。

- 下一篇:华纬科技,听听悬架“弹簧”龙头的声音...

- 上一篇:浅谈线束在整车布置中的设计要点

-

比亚迪发布2024年ESG报告 以技术创新驱动可持续

2025-03-26 -

旭化成精细化工(南通)新工厂竣工

2025-03-18 -

新品上市|FLIR Si2x系列防爆声学成像仪,引领

2025-03-13 -

Spectrum推出可由以太网控制的超高速GHz数字化

2025-03-12

编辑推荐

最新资讯

-

全球产业链聚沪 共探双碳新路径 SNEC

2025-04-18 18:05

-

柯马签订具有约束力的协议收购 Autom

2025-04-17 13:01

-

高效协同新范式:比亚迪叉车领创智能

2025-04-17 10:04

-

埃马克德国总部迎来中国社科院工业经

2025-04-15 09:40

-

埃马克这项全新应用即将在CIMT惊艳首

2025-04-15 09:37